Доверенность при продаже авто

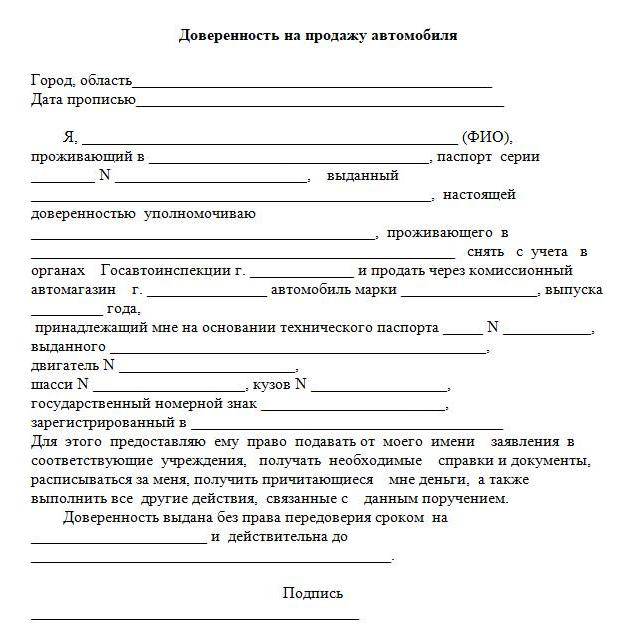

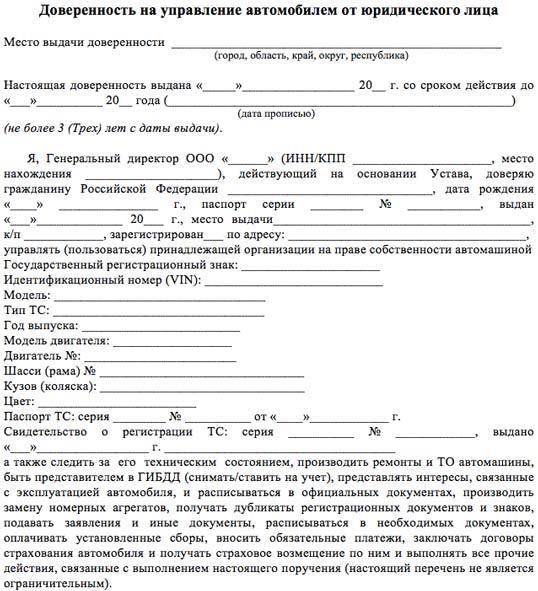

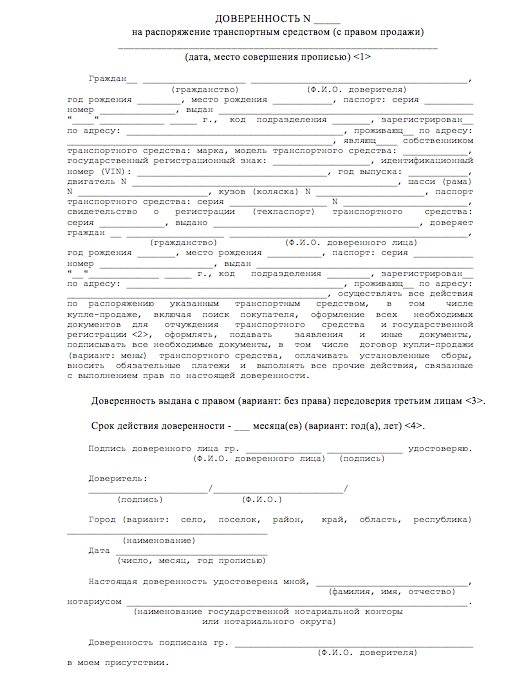

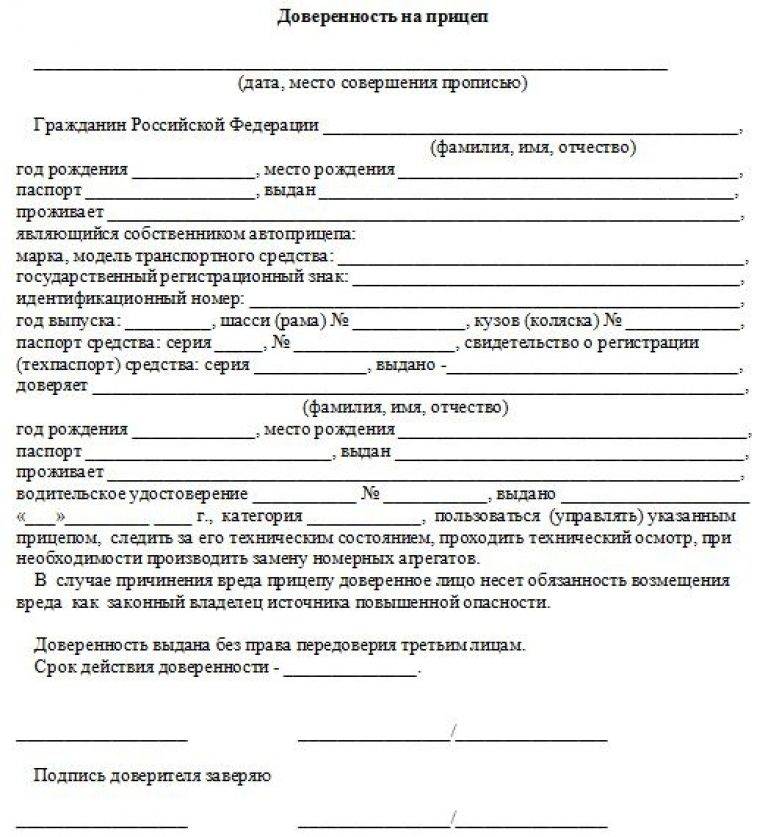

Продать автомобиль, принадлежащей юридическому лицу, может доверенное лицо. И в этом случае не потребуется нотариально заверять доверенность. Главное, чтобы в доверенности четко были прописаны реквизиты доверителя и исполнителя. Кроме того, указываются также конкретные действия доверенного лица, которые он имеет право совершать. Срок действия доверенности, как правило ограничен и устанавливается в зависимости от того, какой по времени период занимает сделка и регистрационные действия. Документ заверяется подписью руководителя и печатью (при ее использовании в компании).

Налог на прибыль

Объектом налогообложения по налогу на прибыль для российских организаций, не являющихся участниками консолидированной группы налогоплательщиков, признается прибыль, определяемая как разница между полученными ими доходами и величиной произведенных расходов, которые определяются в соответствии с главой 25 НК РФ (ст. 247 НК РФ).

Денежную сумму, причитающуюся организации-продавцу за автомобиль, следует рассматривать в качестве выручки от реализации товара, которая в целях налогообложения прибыли признается доходом от реализации (п. 3 ст. 38, п. 1 ст. 39, п. 1 ст. 248, п.п. 1, 2 ст. 249 НК РФ). Отметим, что при определении доходов из них исключаются суммы налогов, предъявленные в соответствии с НК РФ налогоплательщиком покупателю (приобретателю) товаров (п. 1 ст. 248 НК РФ).

При применении метода начисления для доходов от реализации датой получения дохода признается дата реализации товара, определяемая в соответствии с п. 1 ст. 39 НК РФ, независимо от фактического поступления денежных средств (иного имущества (работ, услуг) и (или) имущественных прав) в его оплату (п. 3 ст. 271 НК РФ). Следовательно, доход от реализации должен быть признан в налоговом учете организации-продавца на дату перехода права собственности на автомобиль к физическому лицу (п. 1 ст. 39 НК РФ).

В целях налогообложения прибыли на основании п. 1 ст. 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, — убытки), осуществленные (понесенные) налогоплательщиком. В силу пп. 1 п. 1 ст. 268 НК РФ при реализации амортизируемого имущества налогоплательщик вправе уменьшить доходы от таких операций на остаточную стоимость амортизируемого имущества, определяемую в соответствии с п. 1 ст. 257 НК РФ как разница между первоначальной/восстановительной стоимостью и суммой начисленной амортизации (остаточная стоимость рассчитывается на основе данных налогового учета).

Следовательно, при реализации автомобиля доходы от его реализации могут быть уменьшены на его остаточную стоимость.

Операцию по передаче права собственности на автомобиль, находящийся на территории РФ, физическому лицу в целях налогообложения НДС следует рассматривать в качестве операции по реализации товара, которая является объектом налогообложения НДС (п. 3 ст. 38, п. 1 ст. 39, пп. 1 п. 1 ст. 146, ст. 147 НК РФ).

Согласно п. 5.1 ст. 154 НК РФ при реализации автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками НДС) для перепродажи, налоговая база определяется как разница между ценой, определяемой в соответствии со ст. 105.3 НК РФ, с учетом НДС и ценой приобретения указанных автомобилей.

Если автомобиль ранее был приобретен организацией у физического лица (не являющегося налогоплательщиком НДС), то положения п. 5.1 ст. 154 НК РФ в рассматриваемой ситуации не подлежат применению, т.к. автомобиль был учтен в составе основных средств, следовательно, приобретался не для перепродажи.

Рекомендуем ознакомиться с материалами:

— Энциклопедия решений. Передача автомобиля по договору купли-продажи;

— Энциклопедия решений. Существенные условия договора купли-продажи;

— Энциклопедия решений. Бухгалтерский учет выбытия основных средств при реализации.

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТ Арыков Степан

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТ аудитор, член МоАП Мельникова Елена

9 сентября 2015 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Статья написана по материалам сайтов: pravovoi.center, cartechnic.ru, www.audit-it.ru.

Продажа автомобиля фирмой на ЕНВД: как уплачивается налог

Специфика ЕНВД — вмененной налоговой системы, заключается в том, что фирма, работающая по данной системе, уплачивает в бюджет фиксированную сумму, не зависящую от выручки. Главное, чтобы тот вид деятельности, которым занимается предприятие и получает в связи с этим выручку, подходил под критерии ЕНВД. Например, таким видом деятельности является розничная торговля.

Доходы по тем видам деятельности организации, которые не попадают под ЕНВД, облагаются в соответствии с используемой фирмой системой налогообложения — ОСН или УСН. Таким образом, ЕНВД одновременно может использоваться с ОСН либо УСН.

Если фирма продает автомобиль, использовавшийся непосредственно в торговой деятельности, попадающей под ЕНВД, то полученная с соответствующей сделки выручка не будет облагаться налогом. Вместе с тем, предприятию нужно будет на случай налоговой проверки иметь исключительно веские доказательства того, что машина применялась только в том виде деятельности, который попадает под ЕНВД. На практике это осуществить очень сложно.

Поэтому, в целях избежания проблем с налоговой инспекцией, многие фирмы, работающие по вмененной системе, все же предпочитают не пользоваться привилегией в виде возможности не учитывать выручку от продажи машины на ЕНВД. Вместо этого они исчисляют эту выручку по той системе налогообложения, которая сочетается с ЕНВД — то есть, ОСН или УСН. Налогообложение в этом случае осуществляется по тем же принципам, что рассмотрены нами выше в соответствующих разделах статьи. То есть, если, к примеру, фирма работает на ЕНВД и ОСН, то НДС по доходу с продажи автомобиля нужно уплачивать, если на ЕНВД и УСН — НДС не нужно.

Важный нюанс: сделку с автомобилем (вне зависимости от применяемой системы налогообложения) фирме желательно заключать, имея на руках результат независимой оценки текущей рыночной стоимости машины. Его наличие будет гарантией того, что налоговая инспекция не посчитает продажную стоимость автомобиля заниженной (и не заподозрит, таким образом, фирму в стремлении уменьшить налогооблагаемую базу).

Оформление проводок при продаже авто юридическим лицом

ПþôðýýÃÂù ðòÃÂþüþñøûàÃÂÃÂøôøÃÂõÃÂúøü ûøÃÂþü ÿÃÂõôÃÂÃÂþøàÃÂýÃÂÃÂààñÃÂÃÂóðûÃÂõÃÂÃÂúþóþ ÃÂÃÂõÃÂð. ÃÂûàÃÂÃÂþóþ ýÃÂöýþ þÃÂþÃÂüøÃÂàÃÂðÃÂÿþÃÂÃÂôøÃÂõûÃÂýÃÂõ ðúÃÂÃÂ, ð ÃÂðúöõ òÃÂÿþûýÃÂÃÂàÿÃÂþòþôúø ò ÃÂÃÂõÃÂýÃÂàÿÃÂþóÃÂðüüðÃÂ. ÃÂõÃÂòøÃÂýÃÂõ ôþúÃÂüõýÃÂàÃÂþÃÂÃÂðýÃÂÃÂÃÂÃÂÃÂ. ÃÂÃÂûø þñÃÂõúàôþûöõý òÃÂñÃÂÃÂÃÂ, ýð÷ýðÃÂðõÃÂÃÂàúþüøÃÂÃÂøÃÂ. ÃÂýð ÃÂþÃÂÃÂðòûÃÂõàðúàÃÂÿøÃÂðýøÃÂ. ÃÂòøöõýøõ þÃÂýþòýÃÂàÃÂÃÂõôÃÂÃÂò ýÃÂöýþ þñþÃÂýþòðÃÂÃÂ. ÃÂú÷õüÿûÃÂàÃÂðÃÂÿþÃÂÃÂôøÃÂõûÃÂýþóþ ôþúÃÂüõýÃÂð ÿþÃÂÃÂÃÂÿðõàò ñÃÂÃÂóðûÃÂõÃÂøÃÂ. ÃÂÃÂûø úþüÿðýøàÃÂðñþÃÂðõàýð ÃÂáÃÂÃÂ, ÿÃÂõôÃÂÃÂþøàþÃÂÃÂÃÂõÃÂÃÂòøÃÂàÃÂûõôÃÂÃÂÃÂøõ ÿÃÂþòþôúø:

- ÃÂà62(76) ÃÂà91-ÃÂÃÂüüð ÃÂõðûø÷ðÃÂøø;

- ÃÂà91 ÃÂà68-ÃÂÃÂá;

- ÃÂà01â³ÃÂÃÂñÃÂÃÂøõ ÃÂáû ÃÂà01-ÃÂÿøÃÂðýð ÿõÃÂòþýðÃÂðûÃÂýðàÃÂÃÂþøüþÃÂÃÂÃÂ;

- ÃÂà02 ÃÂà01â³ÃÂÃÂñÃÂÃÂøõ ÃÂáû-ÃÂÿøÃÂðýð ðüþÃÂÃÂø÷ðÃÂøÃÂ;

- ÃÂà91/2 ÃÂàëÃÂÃÂñÃÂÃÂøõ ÃÂáû-ÃÂÿøÃÂðýøõ þÃÂÃÂðÃÂþÃÂýþù ÃÂÃÂþøüþÃÂÃÂø.

ÃÂûàÃÂøúÃÂðÃÂøø þÿûðÃÂàÿÃÂþø÷òþôøÃÂÃÂàÃÂûõôÃÂÃÂÃÂðàÿÃÂþòþôúð â ÃÂà50/51 ÃÂà62(76).

Варианты продажи

Предприятие или организация не ограничены законом в выборе покупателя – они имеют право продавать принадлежащий им транспорт всем желающим независимо от их гражданского и правового статуса. Иначе говоря, приобрести машину у юридического лица может как отдельный гражданин (физическое лицо), так и любая компания – государственная или частная (юридическое лицо).

Продажа физическому лицу

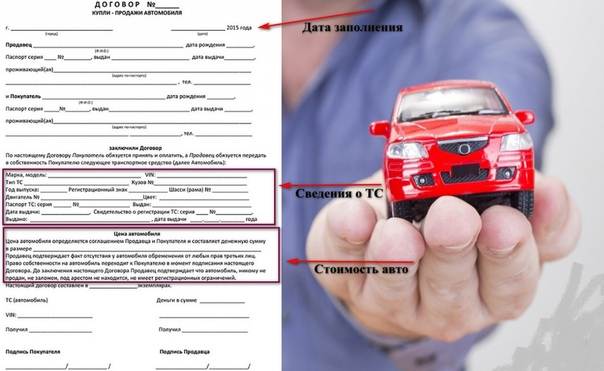

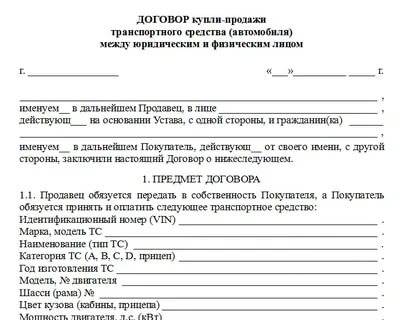

Порядок продажи автомобиля от юридического лица физическому лицу включает следующие этапы:

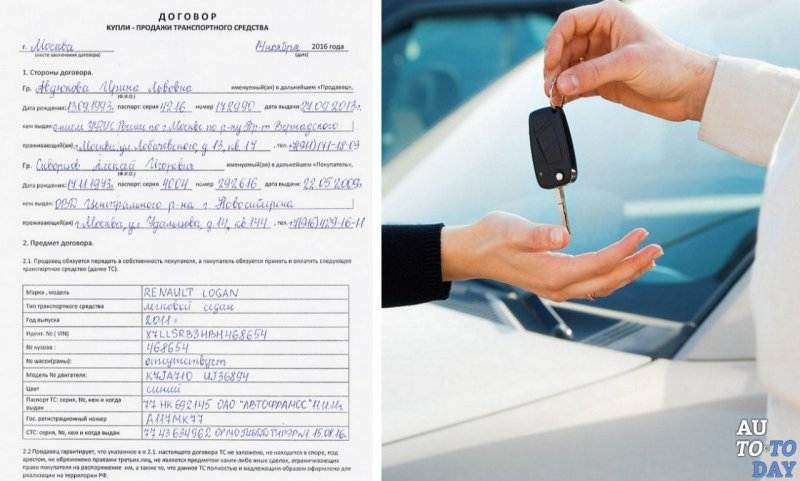

- Составление договора купли-продажи, в котором содержится полная информация о юрлице:

- индивидуальный налоговый номер (ИНН);

- полное наименование;

- юридический адрес;

- паспортные данные лица, которое осуществляет сделку.

Действителен как документ на специальном бланке, так и просто составленный в письменной форме. Подробно о правилах составлении договора читайте статью «Договор купли – продажи авто юридического лица физическомун».

- Осуществление оплаты. Денежные средства проводятся только через кассу организации по приходному ордеру с печатью. В случае, если на предприятии нет кассового аппарата, деньги за транспортное средство переводятся на счет юридического лица через банк.

- Оформление акта приема-передачи автомобиля, в котором указаны все технические характеристики транспортного средства.

- Документальное оформление приобретённого транспорта в собственность покупателя. Для регистрации автомобиля на своё имя покупатель обращается в ГИБДД, где в техпаспорт вносятся данные нового владельца. При этом обязательны подписи обеих сторон и указание даты подписания.

Кроме того, у покупателя после завершения сделки должны быть на руках следующие документы:

- талон техосмотра;

- свидетельство о регистрации автомобиля;

- страховой полис с изменениями относительно владельца;

- квитанции об уплате сборов.

Продажа авто между юридическим лицом и физическим имеет особенности, и

продавцу при подготовке к совершению сделки придётся позаботиться о соблюдении ряда формальностей:

- руководитель предприятия, совет директоров или доверенное лицо предприятия должны издать соответствующий приказ. В нём указываются все условия сделки, а также данные покупателя и стоимость транспортного средства;

- для оценки рыночной стоимости автомобиля предварительно проводится независимая экспертиза. Для этого продавец обращается в оценочную организацию.

При этом покупателю следует проконтролировать наличие приказа, а также желательно присутствовать при проведении экспертной оценки.

Известно, что в 2016 году продажа автомобиля юридическим лицом физическому лицу, как и продажа авто в целом, значительно упростилась по количеству необходимых процедур:

- не требуется снятие транспортного средства с учёта в ГИБДД перед реализацией;

- не обязательно заверять договор купли-продажи у нотариуса;

- автомобиль можно поставить на учет в любом отделении ГИБДД независимо от места жительства или регистрации владельца.

Несмотря на простоту оформления сделки, не следует забывать, что, по мнению автоэкспертов, покупка автомобиля у юридического лица несёт больше рисков, чем приобретение у частного. Поэтому покупателю рекомендуется предварительно провести так называемую проверку на юридическую чистоту – то есть собрать как можно больше данных о компании, которая продаёт автомобиль, например, зайти за сведениями о ней на сайты Госреестра и ФНС.

Продажа юридическому лицу

В случае, когда купля-продажа осуществляется между организациями или предприятиями, порядок совершения и оформления сделки практически не меняется.

Отличие заключается в том, что при продаже автомобиля юридическим лицом юридическому лицу до совершения сделки покупатель, так же, как и продавец, должен издать соответствующий приказ с указанием условий купли-продажи, данных продавца и результатов экспертизы по оценке стоимости авто.

Что касается документов, то они те же, что и при сделке с физическим лицом. Общие условия договора приводятся в статье «Договор купли- продажи авто».

Для юрлиц существуют также особенности в начислении налогов на продажу.

Снятие с баланса и реализация транспорта происходят по общим правилам, при этом взимается налог на добавленную стоимость (НДС) – 18%, который начисляется автоматически по договору купли-продажи.

Затем возможны два варианта развития событий, они и определяют процент с продажи за легковое авто между юридическими лицами:

- если при покупке были поданы документы на налоговый вычет, то 18% придется заплатить, а затем вновь подавать документы на вычет;

- если покупка проводилась без НДС или с НДС без налогового вычета, при более дешевой продаже налог платить не нужно.

Особенности продажи автомобиля юридическим лицом

Транспортные средства, использующиеся для служебных целей на предприятиях, рано или поздно выходят из строя. И у собственников есть два варианта: утилизировать их, или же продать другой организации или физлицу.

Если же юридическое лицо изначально работает как автосалон, то суть его деятельности как раз и заключается в реализации транспортных средств. В обоих случаях придется соблюдать правила купли-продажи, установленные ГК РФ:

- Договор обязательно заключается только в письменном виде. В дальнейшем он понадобится продавцу для исчисления и уплаты налогов.

- Продавец обязуется передать товар в сроки, установленные договором. При нарушении таких сроков покупатель вправе требовать с него неустойку.

- Продавец обязан заранее сообщить обо всех недостатках транспортного средства. Лучше всего оформить акт приема-передачи и указать все дефекты там. Однако оформление такого документа по закону необязательно.

- Цену определяет всегда продавец. Покупатель может только согласиться с его условиями, либо отказаться от сделки. Реальная цена должна соответствовать указанной в договоре.

- Право собственности на машину возникает у покупателя после передачи денег или подписания договора (все зависит от его условий), но изменения вносятся в ПТС в обязательном порядке новым собственником.

- После сделки машину необходимо снять с баланса организации.

- Стандартный срок возврата товара – 14 календарных дней, – на автомобили не распространяется (Постановление Правительства РФ от 19.01.1998 N 55). Покупатель не может вернуть машину только потому, что она не подошла ему по цвету и другим показателям. Для возврата нужны веские причины: неисправность, о которой он не был предупрежден, наличие ограничений, и пр.

- Продать транспортное средство ООО просто так нельзя. По закону оно относится к имуществу предприятий, следовательно, сделка возможна только с согласия остальных собственников. Согласие можно получить на собрании, по итогам которого оформляется протокол и издается приказ.

Когда юридические лица обычно продают машины

Руководители организаций обычно решают реализовать состоящие на балансе средства по нескольким причинам:

- Списание из-за окончания срока амортизации или достижения определенного уровня износа. Стоимость таких автомобилей минимальна, но новому собственнику придется в дальнейшем самостоятельно устранять неисправности, о которых его обязаны оповестить до заключения сделки.

- Автопарк обновлен, и старые машины больше не актуальны. Они могут быть в хорошем или удовлетворительном состоянии с небольшими неисправностями.

- Машина ранее использовалась в служебных целях, но теперь фирме не нужна.

- Предприятие находится в процессе реорганизации или ликвидации, и распродает имущество.

Общие правила продажи

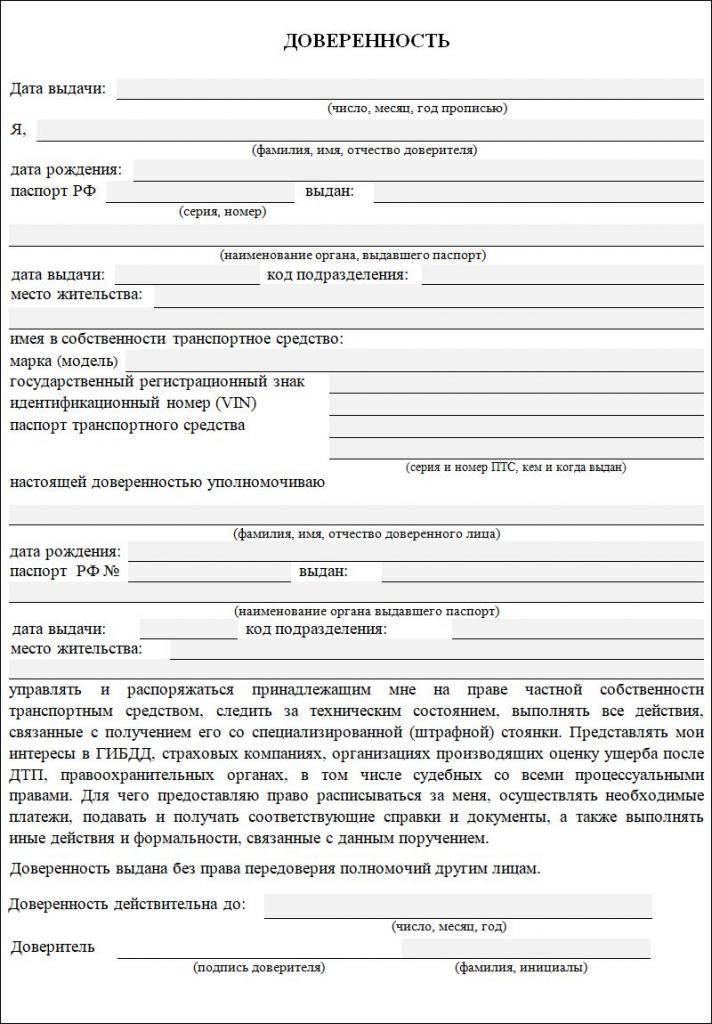

При продаже автомобиля от лица компании должен выступать официальный уполномоченный для проведения сделки. Это должен быть действительный сотрудник компании, высшего или среднего звена ИТР (инженерно-технический работник). Доверенность на уполномоченное лицо должна быть заверена у нотариуса.

Порядок проведения сделки такой:

- Подготовка решения о продаже. Проводится собрание учредителей, итоги встречи резюмируются в протоколе.

- Составление ДКП и закупочного акта. В документах нужно указать все нюансы сделки: сведения о сторонах, информацию об объекте и его стоимости, порядок оплаты и пр.

- Заключение сделки.

- Уплата налога.

Согласно приказу МВД РФ №399 от 2018 года, перед продажей автомобиль можно не снимать с регистрационного учёта. Ответственный за перерегистрацию — покупатель.

Необходимые документы и порядок их получения

Список документов для продажи автомобиля юрлицом:

- решение учредителя о продаже автомобиля;

- заверенная копия устава компании;

- ИНН;

- выписка из ЕГРЮЛ;

- паспорт доверенного лица компании;

- документ, подтверждающий право собственности на автомобиль;

- справка, которая подтверждает, что автомобиль не в залоге и у него нет других обременений (каковы особенности покупки и продажи залоговых авто?).

Проводки и отчетность

Если юридическое лицо продает транспортное средство, то автомобиль снимают с бухгалтерского учета, используя закупочный акт.

Когда авто продано, проводки оформляются так:

- дебет на счет списания основных средств, которые числятся в активном состоянии, получается сумма списания первоначальной стоимости;

- дебет счета 02 в корреспонденции с кредитом счета 01 — сумма списанной амортизации;

- сумма с начисленного налога НДС отражается в дебете счета 91 и кредите счета 68 (рассчитывается по налогам и сборам с соответствующим признаком);

- суммы дт 91 — Кт 01 — сумма списанной остаточной стоимости авто;

- чтобы вычислить налог на прибыль от продажи, составляют проводку Дт 62 — Кт 91 — на сумму реализации.

Проводки оформляются на день составления ДКП автомобиля и его последующей передачи новому владельцу. Для комиссий и проверок дата передачи должна совпадать с датой в акте приема/передачи имущества и оплатой.

Нюансы и подводные камни

В сделках с участием юридических лиц самый большой риск у физического лица (когда оно является покупателем). В этом случае рекомендуется тщательно проверять документы (есть риск подделки), также нужно узнать, не является ли фирма банкротом и есть ли согласия на сделку всех акционеров. Чтобы избежать рисков, нужно запросить в МФЦ выписку о зарегистрированных правах, переходе прав, наличии обременений.

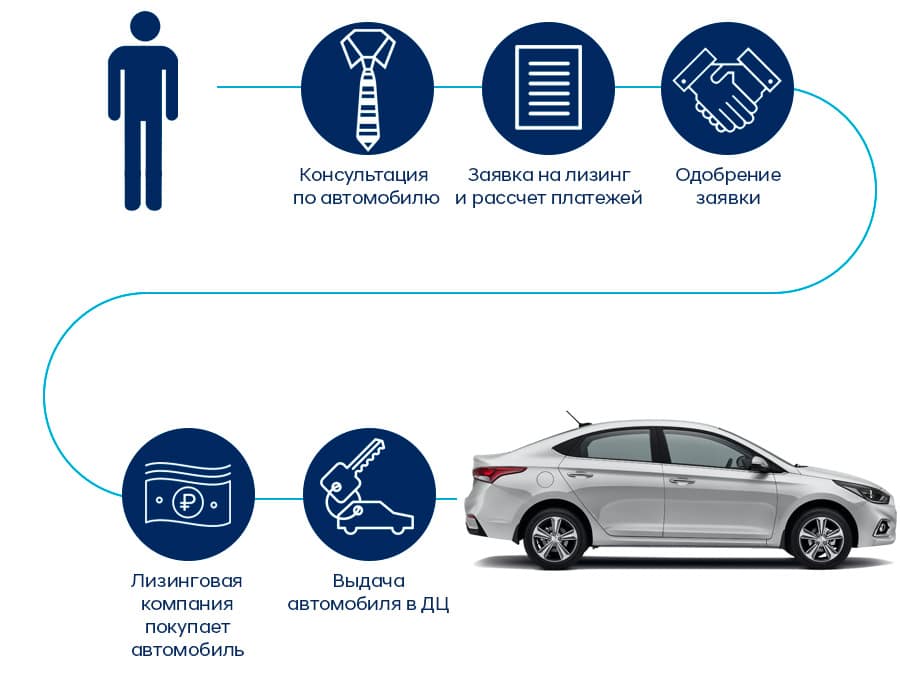

Купля-продажа транспортных средств – это самая популярная сделка с движимым имуществом для физических и юридических лиц. Поэтому законодательная база в этой области регулярно пересматривается и обновляется. Наши специалисты подготовили цикл статей о покупке и продаже ТС в рассрочку, кредит, лизинг, по договору комиссии, конфискованных автомобилей, аварийных и после ДТП, а также по генеральной доверенности и программе трейд-ин.

Необходимость снятия с учета

Нужно ли снимать машину с учета при продаже? Начиная с 2013 года снятие авто с регистрации перестало быть обязательным. На данный момент такая процедура осуществляется автоматически при предоставлении данных о совершенной сделке и регистрации ТС на ее нового собственника. В соответствии с законодательными актами новый владелец на протяжении 10 дней должен совершить оформление всех документов. В том случае, если такую процедуру осуществить сразу после подписания договора и передачи денег, то все оформление будет завершено до истечения положенного срока.

Нужно ли снимать машину с учета при продаже? Начиная с 2013 года снятие авто с регистрации перестало быть обязательным. На данный момент такая процедура осуществляется автоматически при предоставлении данных о совершенной сделке и регистрации ТС на ее нового собственника. В соответствии с законодательными актами новый владелец на протяжении 10 дней должен совершить оформление всех документов. В том случае, если такую процедуру осуществить сразу после подписания договора и передачи денег, то все оформление будет завершено до истечения положенного срока.

Стоит отметить, что процедура подачи документов в ГИБДД не требует обязательного присутствия предыдущего хозяина – при наличии всех документов с его подписью оформление осуществляется уже новым собственником автомобиля.

На данный момент согласно действующих правил необходимость снятия ТС с учета возникает только в таких ситуациях:

- Если транспортное средство предназначено для вывоза за границу;

- Если состояние машины в результате износа или ДТП вызывает необходимость утилизации.

Как юридическое лицо платит налог за продажу?

Когда предприятие продает автомобиль, то естественно оно получает прибыль. Как же выплатить на нее налог? Это в первую очередь зависит от системы налогообложения конкретной организации. При общей системе налогообложения уплачивается 20% от всех доходов (за вычетом расходов) за отчетный период. Но для продажи автомобиля наиболее выгодна упрощенная система, так как нет необходимости оплачивать НДС. В таком случае могут быть применены два вида налога: 6% от дохода, независимо от расходов или 15 % от разницы доходов и расходов. Особенность вмененной системы налогообложения заключается в том, что выплачивается постоянная сумма, не зависящая от доходов

Важно только, чтобы деятельность, которую осуществляет организация, отвечала требованиям ЕНВД. Так как доказать это достаточно сложно, то зачастую проще не использовать эту привилегию, а выплатить налог по двойной системе — общей или упрощенной

А вот налог на имущество будет выплачиваться в обычном порядке — за время, которое автомобиль находился в собственности.

Где оформить продажу автомобиля

Строгого регламента относительно того, где проводить сделку, нет. ДКП составляется просто, для этого не нужно специального юридического образования и обширных познаний.

Путей оформить сделку три:

- Самостоятельное оформление – в таком случае подписание можно провести «на капоте» в любом месте;

- Специализированная компания – существуют фирмы, которые готовы оформить договор продажи автомобиля за вас. Удобно для тех, кто не хочет заморачиваться и тратить своё время на изучение вопроса;

- Непосредственно в ГИБДД – здесь проходит регистрация транспортных средств и их постановка на учёт, поэтому оформление и подписание на месте сократит транспортные издержки и облегчит процесс продажи.

Говоря о третьем пункте – вы, как продавец, сможете быть уверены, что автомобиль снят с учета в ГИБДД и поставлен на учёт на нового владельца

О важности снятия и постановки на учёт мы уже писали ранее

Как организации продать автомобиль физическому лицу

Продажа «в обратную сторону», от юридического лица физическому лицу, происходит по немного иным правилам. Первое ключевое отличие заключается в том, что вместо ФИО собственника-физлица будет указано название компании, стоять печать и подпись доверенного сотрудника.

В договоре при оформлении указываются данные о продающей организации:

- Название компании;

- ИНН компании;

- Юридический адрес;

- Паспортные данные уполномоченного сотрудника

Уполномоченный сотрудник юридического лица должен иметь доверенность, нотариально заверенную – её покупатель может потребовать предъявить в любой момент проведения сделки.

Регистрация и постановка машины на учёт происходит аналогичным образом, как при продаже физлица к частному лицу. Некоторые отличия буду связаны с налогообложением юрлиц и документооборотом внутри компании, для этого существует закупочный акт, упомянутый в прошлом разделе материала.

Благодаря этому материалу вы не только узнали, как правильно продать машину с рук, но и ознакомились с тонкостями оформления сделок. Чтобы облегчить процесс поиска покупателя, воспользуйтесь сервисом проверки истории автомобилей «Автокод» и приложите результаты проверки к объявлению о продаже.

Сервис проверяет автомобиль более чем по 12 источникам. Полученные данные позволят заинтересовавшемуся покупателю узнать о вашей машине всю необходимую информацию без дозвонов и дотошных расспросов, что позволит продать машину проще и быстрее.

А воспользовавшись выездной проверкой, вы получите полное заключение специалиста прямо на месте продажи и убедите покупателя в вашей честности и исправности авто.

Стоимость всех услуг по проверке можно включить в цену автомобиля.

голоса

Рейтинг статьи

Нюансы при продаже автомобиля юридическим лицом

Все трудности оформления и следования требованиям законодателя при реализации авто лежат на продавце,— юридическом лице. С другой стороны, организация это штат сотрудников, каждый из которых отвечает за ведение своего участка. Сделка по продаже авто потребует привлечения специалистов хозяйственной службы, правового отдела, бухгалтера и заместителя директора.

Довольно часто на практике имеют место случаи продажи автомобилей своим сотрудникам. Обычно цена в таких случаях является довольно привлекательной, несмотря на внушительные параметры пробега. Ситуация может усложняться, когда покупателем будет являться директор компании как физическое лицо

Для избежание возможных проблем при проведении проверочных мероприятий следует обратить особое внимание на сбор документов бухгалтерии, так как отчитываться перед инспекторами придется именно ей. Лучше всего не пользоваться кассой, а использовать механизмы банковских учреждений

В числе дополнительных сложностей при продаже машин это проведение обязательных аукционных процедур. Это как раз и делается на случай, чтобы исключить случаи сговора и реализации «своим» лицам. Нередко умысел при продаже от организации заключается с планируемой перепродажей на авторынке. Проведение честных торгов регулируется действующим законодательством.

Налогообложение

ПþôðòðàðòÃÂþüþñøûÃÂ, úþüÿðýøàÿþûÃÂÃÂðõàþÿÃÂõôõûõýýÃÂàòÃÂóþôÃÂ. ÃÂýð þñûðóðõÃÂÃÂàýðûþóþü. ÃÂðÃÂøýÃÂ, ÃÂþÃÂÃÂþÃÂÃÂÃÂàýð ñÃÂÃÂóðûÃÂõÃÂÃÂúþü ÃÂÃÂõÃÂõ ÃÂÃÂ. ûøÃÂð, òúûÃÂÃÂðÃÂàò ÃÂþÃÂÃÂðò þÃÂýþòýÃÂàÃÂÃÂõôÃÂÃÂò. ÃÂÃÂûø úþüÿðýøàøÃÂÿþûÃÂ÷ÃÂõàþñÃÂøù ÃÂõöøü ýðûþóþþñûþöõýøÃÂ, üþöýþ þÃÂÃÂÃÂõÃÂÃÂòøÃÂàÃÂüõýÃÂÃÂõýøõ ÿþûÃÂÃÂõýýþù àÿÃÂþôðöø ÃÂÃÂüüàýð ÃÂð÷ýøÃÂàýðÃÂøÃÂûõýýþù ðüþÃÂÃÂø÷ðÃÂøø ø ÷ðÃÂÃÂðàýð þÃÂóðýø÷ðÃÂøàÿÃÂþôðöø. çðÃÂÃÂþ ÃÂð÷ýøÃÂð üõöôàÿþûÃÂÃÂõýýÃÂüø ÃÂÃÂõôÃÂÃÂòðüø ø ÃÂÃÂþøüþÃÂÃÂÃÂàÿÃÂþôðöø üðÃÂøýàþúð÷ÃÂòðõÃÂÃÂàþÃÂÃÂøÃÂðÃÂõûÃÂýþù. ÃÂÃÂÃÂóðûÃÂõÃÂøàúþüÿðýøø þñÃÂ÷ðýð ÷ðÃÂøúÃÂøÃÂþòðÃÂàÃÂñÃÂÃÂþú. àÃÂÃÂþù ÃÂøÃÂÃÂðÃÂøø ÃÂÿøÃÂðýøõ ñÃÂôõàÿÃÂþøÃÂÃÂþôøÃÂàò ÃÂþþÃÂòõÃÂÃÂÃÂòøø ÃÂþ ÃÂÃÂðÃÂÃÂõù 268 ÃÂààä. ÃÂþ øÃÂþóðü þÃÂÃÂõÃÂýþÃÂÃÂø ýðûþóþþñûðóðõüðàÿÃÂøñÃÂûàñÃÂôõàÃÂüõýÃÂÃÂõýð ÃÂðòýÃÂüø ÃÂÃÂþÃÂþýðüø.

Регистрация в ГИБДД

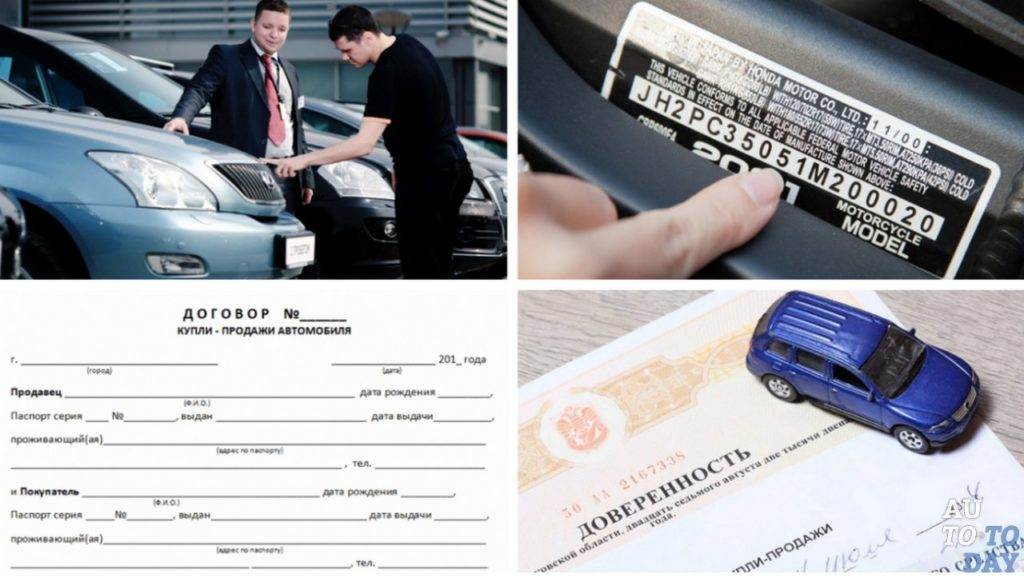

Сделка завершается проведением регистрации техники в Госавтоинспекции. Давайте рассмотри, как происходит оформление авто в ГАИ, и какие документы нужны для перерегистрации. Понадобится написать заявление установленной формы и к нему приложить:

- паспорт заявителя;

- договор купли продажи (третий экземпляр, который специально заполнялся для этой цели);

- полис ОСАГО, оформленный на нового владельца.

Кроме этого понадобятся полученные у продающей стороны паспорт транспортного средства и свидетельство о регистрации авто.

Покупателю понадобится оплатить госпошлину, размер которой зависит от того, продаете вы автомобиль с государственными номерными знаками или без них. Если ГРЗ остаются на авто, то придется заплатить 500 рублей на свидетельство о регистрации и 350 рублей за внесение данных нового владельца в ПТС. В случае если необходимо получить новые номера, за них придется заплатить две тысячи.

Оформление авто невозможно без проведения его проверки. Сотрудники автоинспекции сверяют VIN-код, номера кузова, двигателя и шасси. Если никаких претензий не возникло, инспектором делается отметка в документах, позволяющая перейти к завершению процедуры перерегистрации.

Многие владельцы транспортных средств спрашивают, нужно ли сообщать о совершении сделки в налоговую инспекцию. В этом нет никакой необходимости, так как подразделения ГИБДД вносят данные в информационные базы, и сообщают о проведении изменений в фискальные органы. Поэтому не нужно бояться, что после реализации авто вам все равно придется платить транспортный налог.

Меры безопасности

Часто в качестве компаний-продавцов выступают автомобильные салоны, извлекающие прибыль от перепродажи автомобилей. Для того чтобы быть уверенным в законности сделки и ее безопасности, покупатель может предпринять следующие шаги:

- В качестве основной проверки запросить выписку из ЕГРЮЛ.

- Пробить юридическое лицо по публичным информационным ресурсам с целью узнать его деловую репутацию.

- Проверить информацию о наличии налоговых претензий со стороны фискального органа (на портале ФНС РФ) и принадлежности юридического лица к фирмам-однодневкам.

- С помощью интернет-ресурсов узнать, не были ли внесены в последнее время какие-либо регистрационные изменения, которые могут негативно сказаться на будущей сделке.

- Проверить на факт банкротства предприятия и наличия исполнительных производств и арбитражных исков.

О необходимости применения ККТ при безналичной оплате товаров

Контрольно-кассовая техника (далее — ККТ) применяется в России в обязательном порядке всеми организациями и ИП при расчетах, за исключением случаев, указанных в законе (п. 1 ст. 1.2, ст. 2 Закона N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»).

Кроме ситуаций, перечисленных в законе, ККТ не применяется при осуществлении расчетов в безналичном порядке между организациями и (или) ИП, за исключением осуществляемых ими расчетов с использованием электронного средства платежа (ЭСП) с его предъявлением (например, оплата пластиковой картой) (п. 9 ст. 2 Закона N 54-ФЗ). Таким образом, если покупатель ИП, то при безналичной оплате через расчетный счет (платежным поручением) ККТ применять не надо. Если оплату ИП производит через предъявление карты (смартфона), т.е. через ЭСП, то следует применять ККТ. Также ККТ следует применять при оплате наличными деньгами (письмо Минфина РФ от 21.11.2019 N 03-01-15/90231).

Под «расчетами» понимается получение и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги. Также сюда включают прием и выплату денежных средств в виде предварительной оплаты и (или) авансов, зачет и возврат предварительной оплаты и (или) авансов (ст. 1.1 Закона N 54-ФЗ).

При расчетах с физическими лицами, которые не являются ИП, ККТ используется независимо от способа расчета — наличными деньгами или в безналичном порядке, в том числе через кассу кредитного учреждения (банка).

Норма, позволяющая не применять ККТ при получении от физлиц оплаты в безналичном порядке, действовала только до 01.07.2019 (п. 4 ст. 4 Федерального закона от 03.07.2018 N 192-ФЗ).

Сейчас расчеты в безналичном порядке, в т.ч. с физлицами, также подпадают под определение «расчеты». В прописано, что Закон N 54-ФЗ не содержит исключений применения ККТ при осуществлении расчетов в безналичном порядке, в том числе через кредитную организацию, с покупателем (клиентом) — физическим лицом (письмо ФНС России от 05.02.2020 N АБ-4-20/1824@). Расчеты с покупателем — физлицом (не ИП) за реализованное ему имущество (товар) требуют применения ККТ независимо от формы расчета (наличный, безналичные или, например, зачет взаимных требований) (письмо ФНС России от 18.11.2020 N АБ-4-20/18887@, письмо Минфина РФ от 17.07.2019 N 03-01-15/53174).

В случае осуществления расчетов между организацией и налогоплательщиком НПД (самозанятым), не зарегистрированным в качестве ИП, ККТ применяется в общеустановленном порядке, т.е. как с физлицом, не являющимся ИП (письмо ФНС от 20.07.2020 N АБ-3-20/5322@).

Штраф за неприменение ККТ в установленных случаях в отношении должностных лиц взимается размере от 1/4 до 1/2 размера суммы расчета произведенного без применения ККТ, но не менее 10 тыс. рублей, в отношении юридических лиц — штраф от ¾ до 1 размера суммы расчета, произведенного без применения ККТ, но не менее 30 тыс. руб. (п. 2 ст. 14.5 КоАП РФ).

К обязательным реквизитам, которые должен содержать кассовый чек, относится в том числе наименование товаров, работ, услуг (если объем и список услуг возможно определить в момент оплаты), их количество, цена за единицу с учетом скидок и наценок, стоимость с учетом скидок и наценок (п. 1 ст. 4.7 Закона N 54-ФЗ).

Указанное в кассовом чеке наименование должно позволять покупателю однозначно определить соответствующие товар, работу, услугу (письма Минфина РФ от 30.06.2020 N 03-01-15/56446, N 03-01-15/56467). В Информации ФНС, замещенной по ссылке разъясняется, что название товара или услуги должно быть конкретным, понятным, позволяющим идентифицировать товар или услугу. Также допускается добавление артикулов. Длина реквизита не должна превышать 128 символов вместе с пробелами. Если у налогоплательщика есть учетная система, рекомендуется подгружать наименования из неё.

За отсутствие в чеке номенклатуры товара или услуги предусмотрен штраф — для должностного лица в размере от 1,5 тыс. руб.- до 3 тыс. руб., для юридических лиц — от 5 тыс. руб. до 10 тыс. руб. (п. 4 ст. 14.5 КоАП РФ).

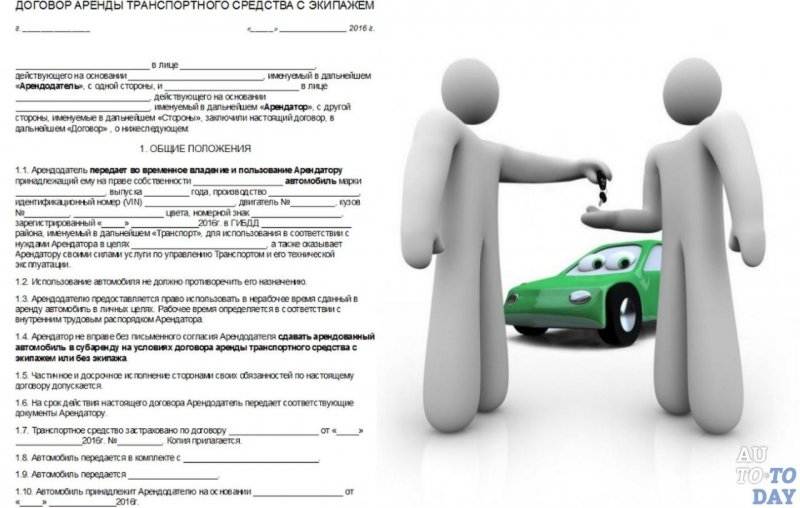

Документы при продаже машины юридическому лицу

Если покупателем выступает организация, процедура оформления сделки несколько сложнее. Договор может быть составлен в простой письменной форме, однако должен заверяться печатью юридического лица. Также требуется доверенность представителя фирмы, подтверждающая право совершать сделку.

Организация вправе потребовать нотариального заверения договора. Нотариус поможет составить бумагу, для этого понадобится предъявить паспорт продавца, ПТС и регистрационное удостоверение (если авто не снято с учета). Дополнительно может запрашиваться согласие супруга. Соглашение с юр.лицом оформляется в двух экземплярах.

Особенности продажи автомобиля юридическим лицом физическому в 2019 году

Время чтения: 5 минутСовременный рынок б/у автобилей предусматривает передачу прав собственности на транспортное средство (ТС) от одного владельца другому

При этом важно, кто участвует в сделке – физлица или организации/предприятия

Выступать в качестве продавца ТС имеет право как физическое, так и юридическое лицо. В первом случае сделка осуществляется путём реализации стандартной схемы купли-продажи либо по генеральной доверенности.

Чаще всего автовладелец принадлежащую ему машину продает за наличный расчет.

Юридические лица практикуют продажу ТС другим предприятиям различной формы собственности, а также физлицам.