Виды валютных вкладов

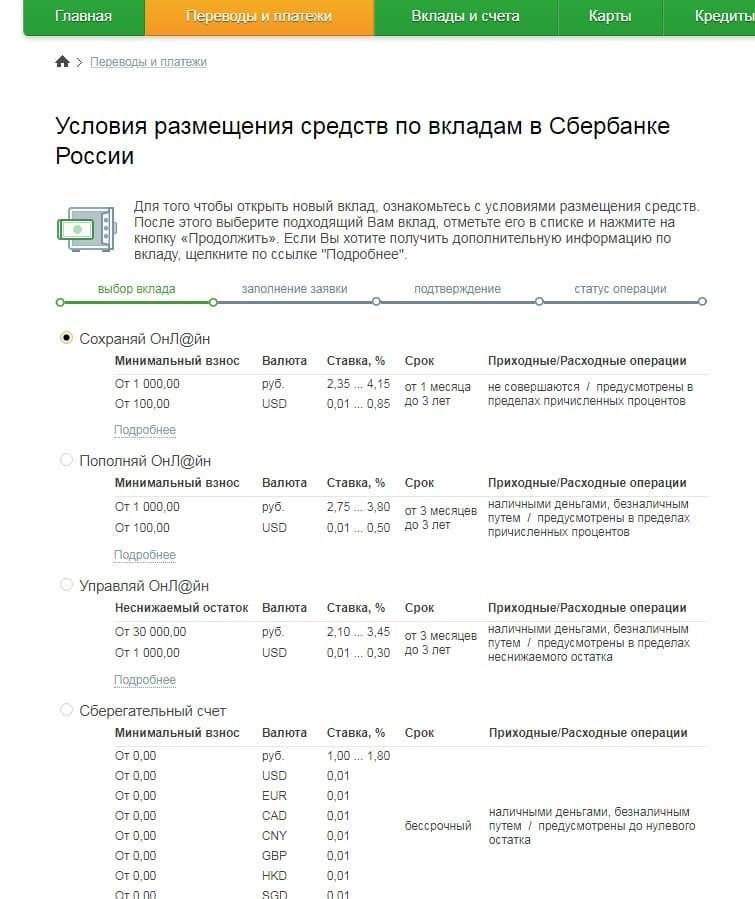

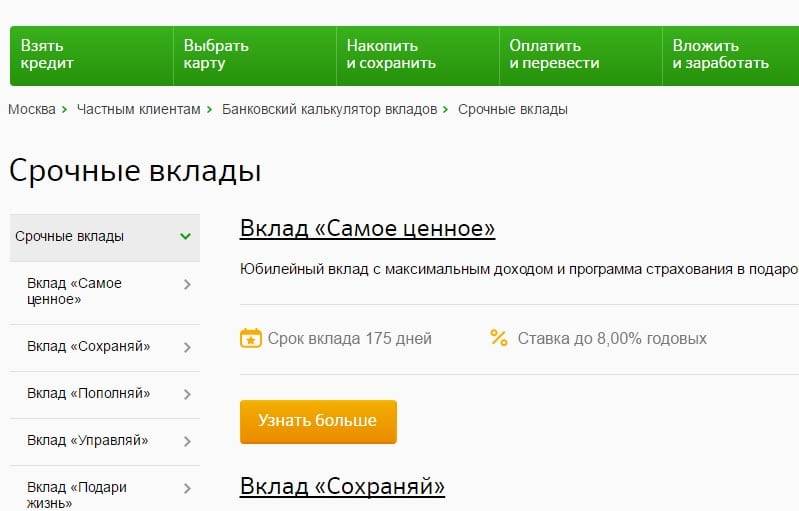

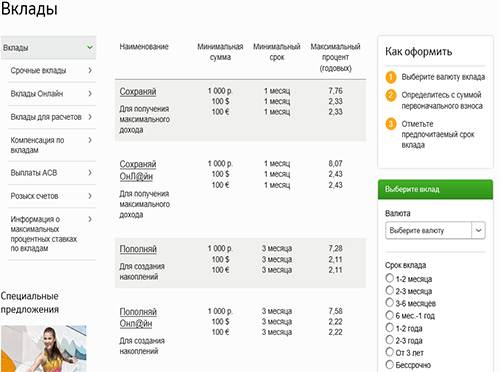

На сегодняшний день Сбербанк предоставляет для своих клиентов следующие виды депозитов:

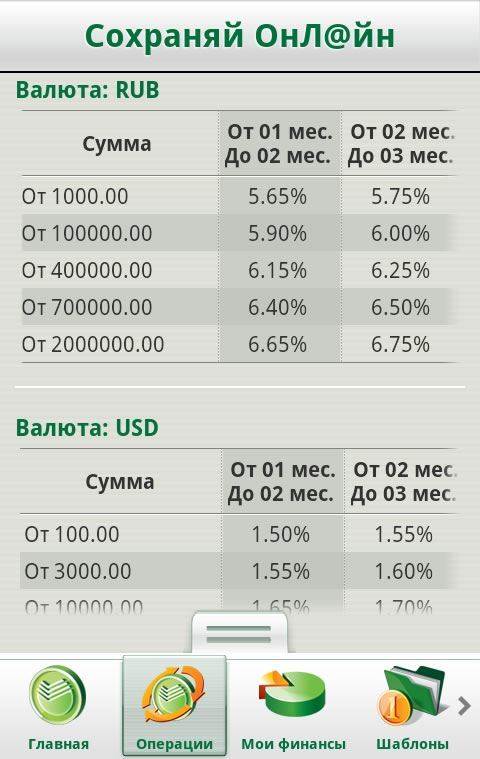

- «Сохраняй». Он ориентирован на людей, которые хотят получать максимальный доход от размещения своих денег в банке.

- «Пополняй». Заинтересует людей, которые хотят накопить деньги, выгодными процентными ставками.

- «Управляй».Дает возможность не только сохранять деньги на вкладе, а и использовать их в случае необходимости по своему усмотрению.

- «Мультивалютный Сбербанк России». Открывает для своих клиентов широкие возможностипо получению дополнительной прибыли за счет изменений курса, так как позволяет использовать сразу три валюты: рубли, доллары и евро.

- «Международный». Особенностью этого депозита является возможность размещения насчете фунтов стерлингов, швейцарских франков и японских йен.

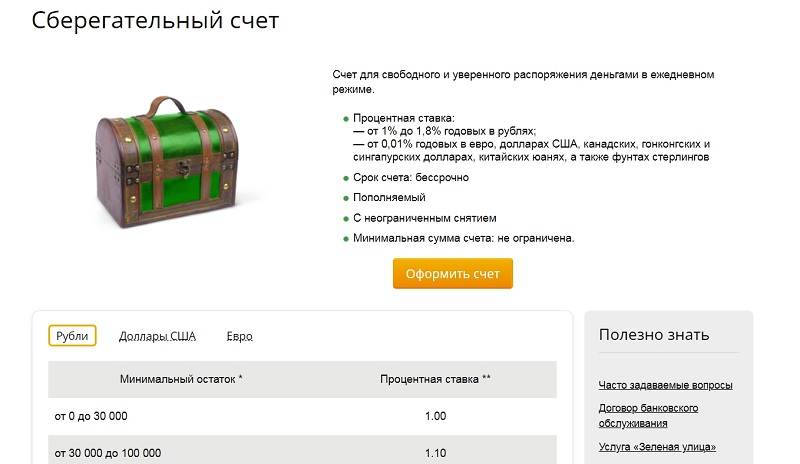

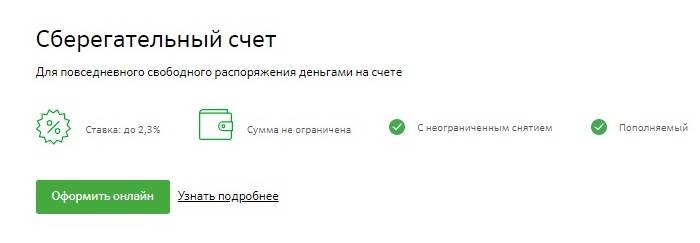

- «Сберегательный».Дает клиентам право свободного доступа к деньгам.

Последовательность действий в приложении на мобильном телефоне

Данное приложение устанавливается на мобильный телефон и доступно в любой точке мира. Однако на смартфоне должен быть подключен интернет.

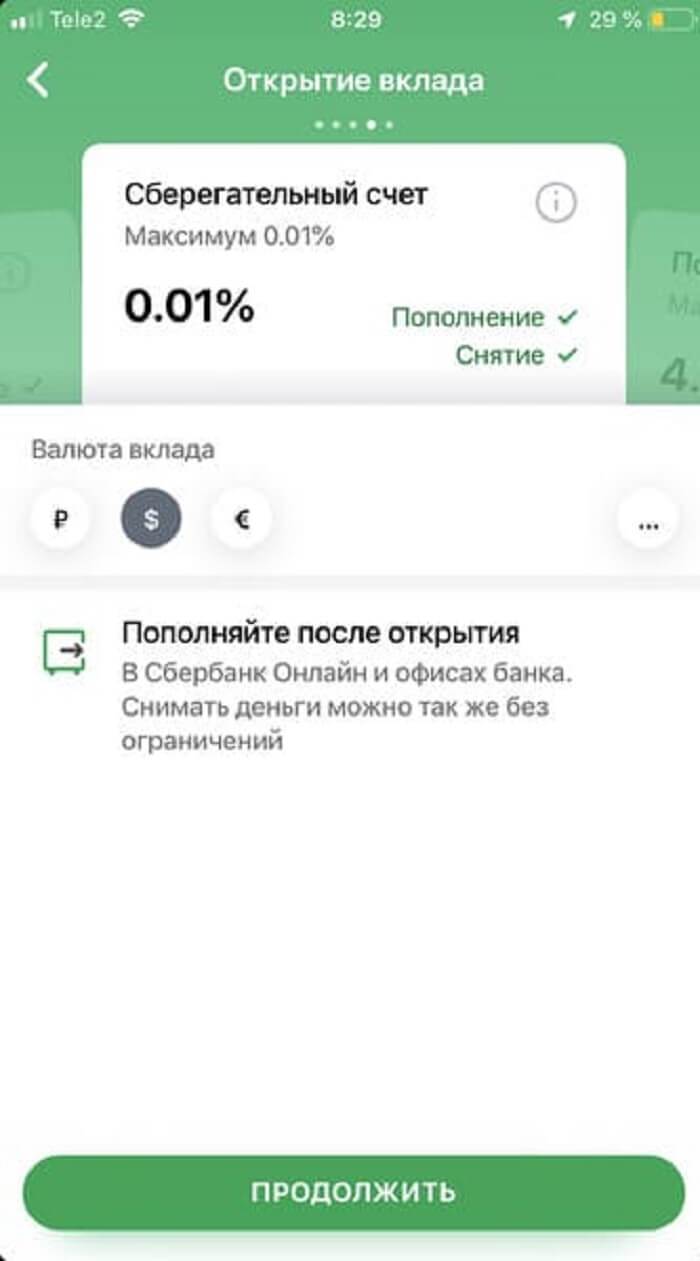

Открытие счета в иностранной валюте выполняется по следующему алгоритму:

- Активизируем работу приложения на устройстве.

- Находим ссылку «вклады и счета».

- Тапаем по иконке в виде «+».

- После этого нам будет предложено выбрать вариант счета.

- Определившись с подходящим, делаем свайп вправо (в нашем случае пример рассматривается на основе «Сберегательного счета»).

- Теперь нам останется указать первоначальную сумму, выбрать срок действия вклада и валюту, в которой будет совершаться операции.

- Завершается процесс создания после нажатия на кнопку «Продолжить».

Есть ли в сбербанке валютные дебетовые карты?

Да, они доступны клиентам. Правда, следует учитывать, что все валютные дебетки оформляются только в привязке к долларам или евро. Редкие валюты не поддерживаются. Перечень карт с указанным годовым обслуживанием:

- Моментум — бесплатная карточка, выдаваемая в день обращения;

- Стандарт — бесплатно, но с индивидуальным дизайном стоит 25 долларов/евро. Подробнее мы писали про нее здесь;

- Аэрофлот — 35 долларов/евро с получением кэшбека (милей) за покупки;

- Голд — 100 долларов/евро со страховкой за рубежом, кэшбеком и скидочными программами;

- Visa Platinum — 100 долларов/евро со всеми возможными привилегиями.

Как открыть счет в приложение Сбербанк Онлайн

Клиенты Сбера часто интересуются, можно ли открыть вклад удаленно. Да, помимо личного обращения в офис для заключения договора вклада, зарегистрированные в Сбербанк Онлайн пользователи могут разместить деньги под проценты дистанционно. И судя по откликам пользователей, последний способ наиболее удобный, так как все операции, в том числе по открытию, пополнению и закрытию счета можно осуществлять из дома.

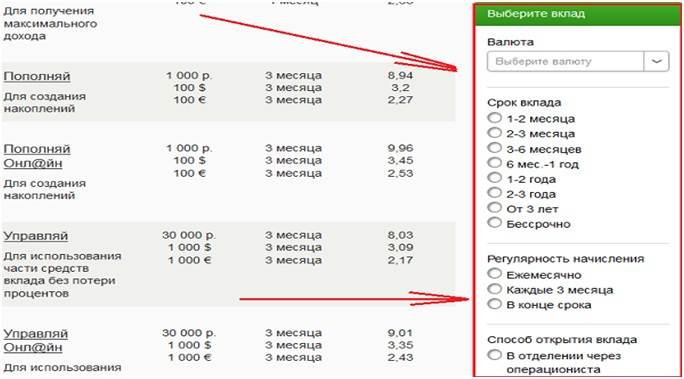

Какие вклады возможно открыть в Сбербанк Онлайн и проценты по ним

Линейка сберегательных счетов от Сбера представлена следующими продуктами:

| Тарифы | Максимальный процент |

| Дополнительный процент | 6,5% |

| Пополняй | 3,09% |

| Пенсионный плюс | 3,67 |

| Социальный | 1,9% |

| Промо Управляй | 4,85% |

| Лидер Сохраняй | 3,97% |

| Особый Сохраняй | 3,66% |

| Особый Пополняй | 3,2% |

| Особый Управляй | 2,66% |

| Лидер Управляй | 2,06% |

| Сохраняй | 3,56% |

| Управляй | 2,41% |

| Подари жизнь | 3,44% |

| Сберегательный счет | 1,8% |

Выбор тарифного плана во многом зависит от того, какую сумму планирует держать на счете клиент и на сколько он готов разместить деньги. Большинство продуктов предусматривают минимальный размер депозита: чем он выше, тем больше прибыли дает.

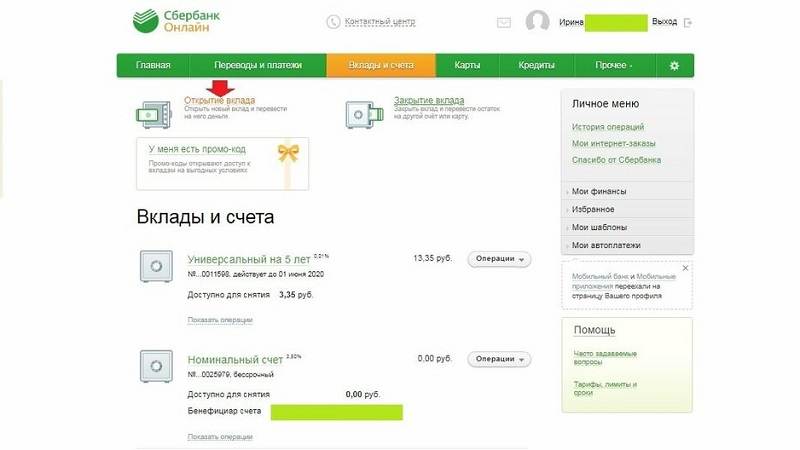

Открытие, использование и закрытие сберегательного счета

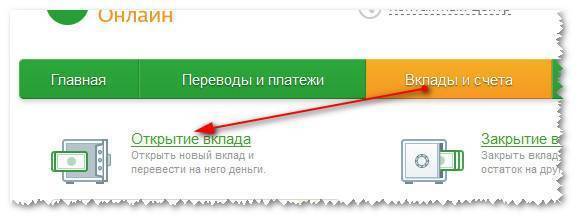

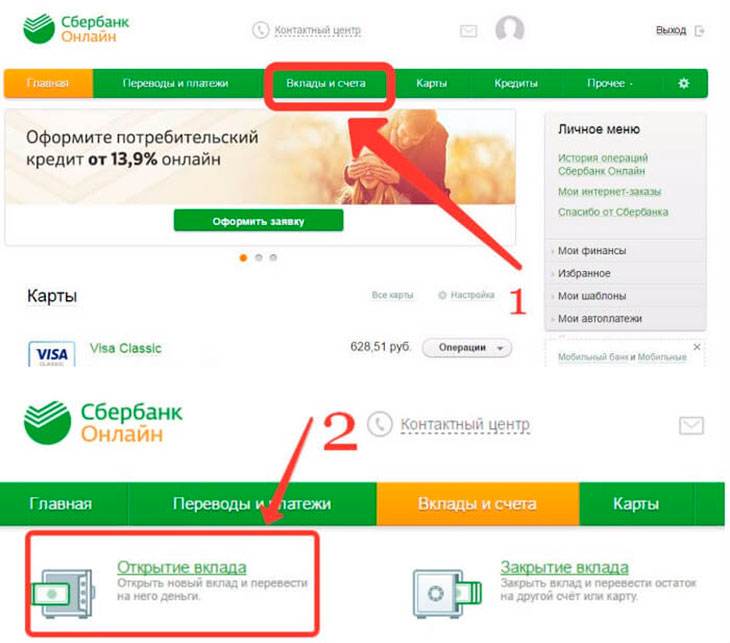

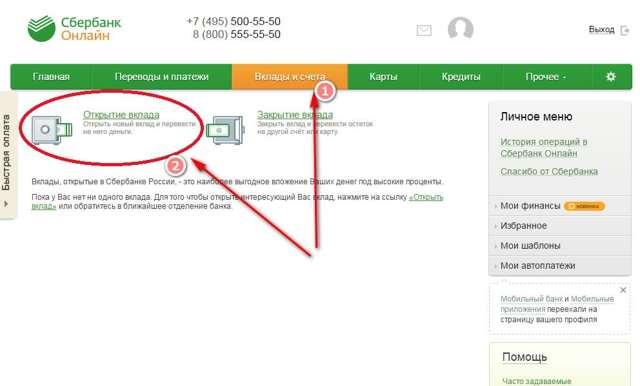

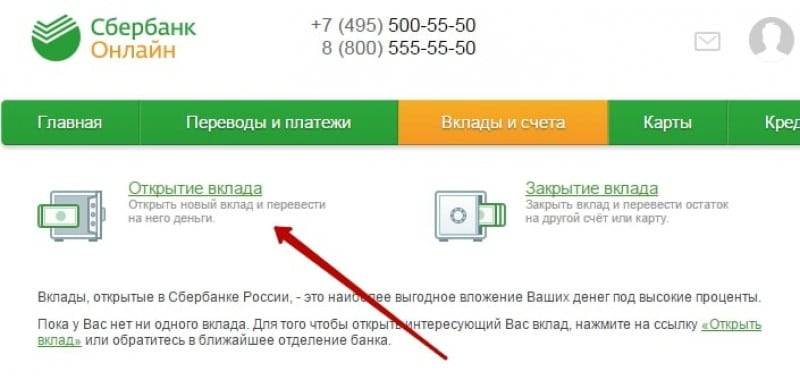

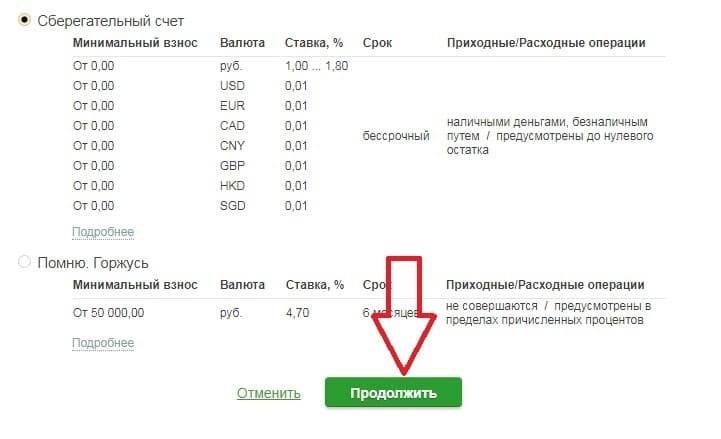

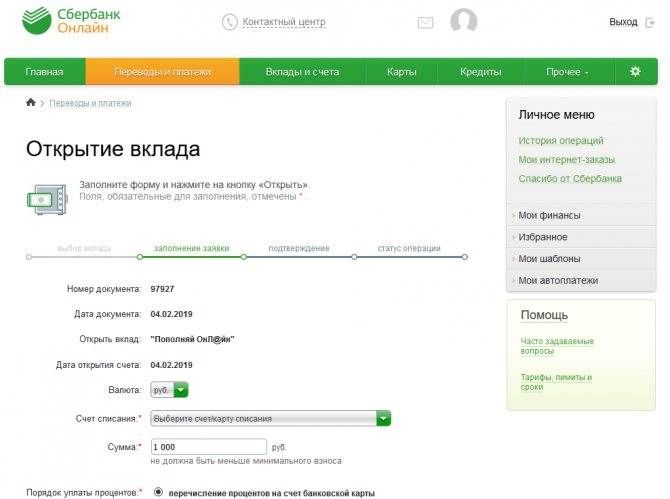

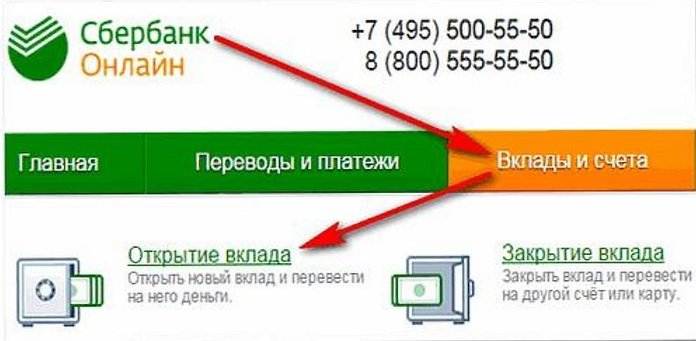

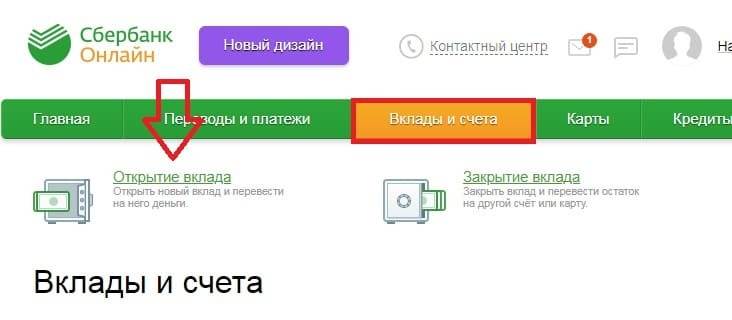

Чтобы открыть вклад дистанционно, необходимо:

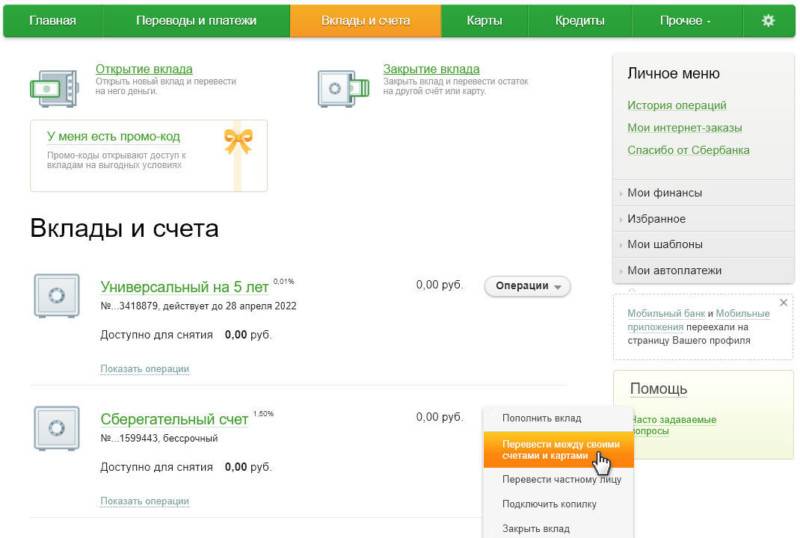

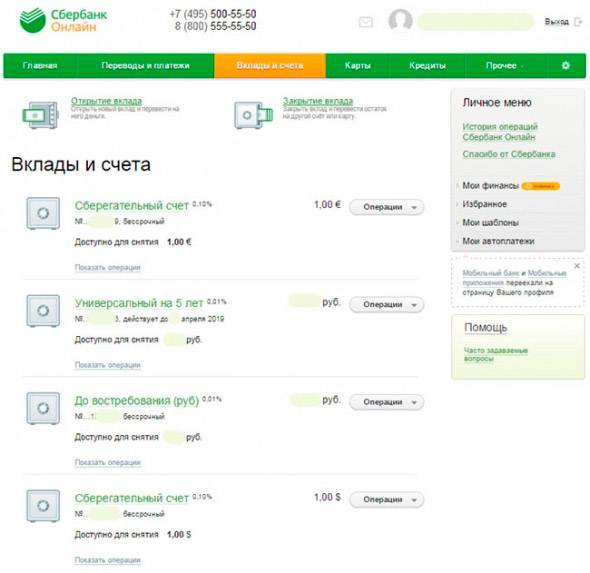

- Войти в приложение Сбербанк Онлайн.

- Перейти в раздел «Вклады и счета».

- Выбрать интересующий доступный для открытия продукт и кликнуть по кнопке «оформить». Здесь же клиенту предлагается при помощи специальной формы подобрать вклад, исходя из стартовой суммы и периода действия договора.

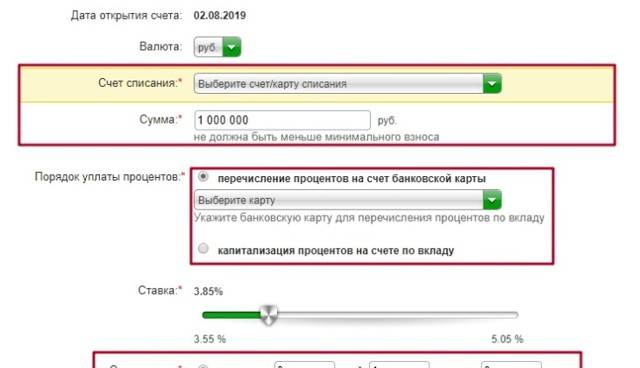

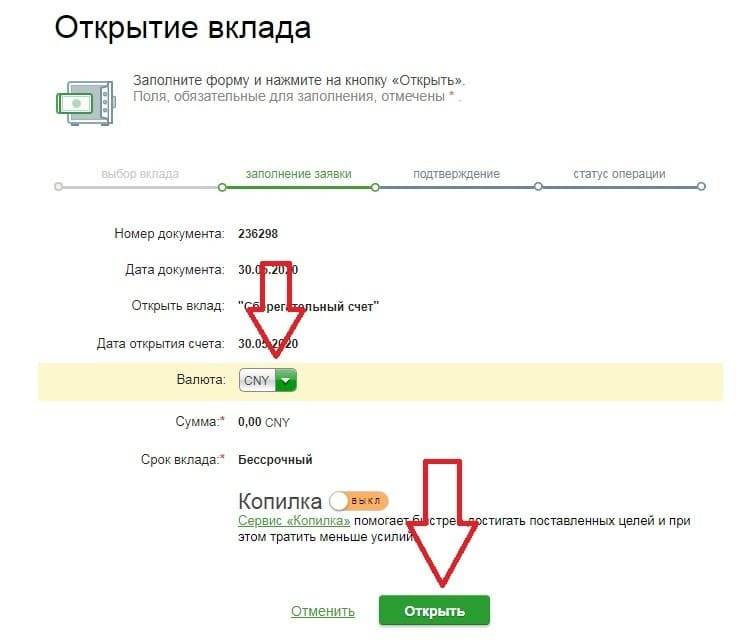

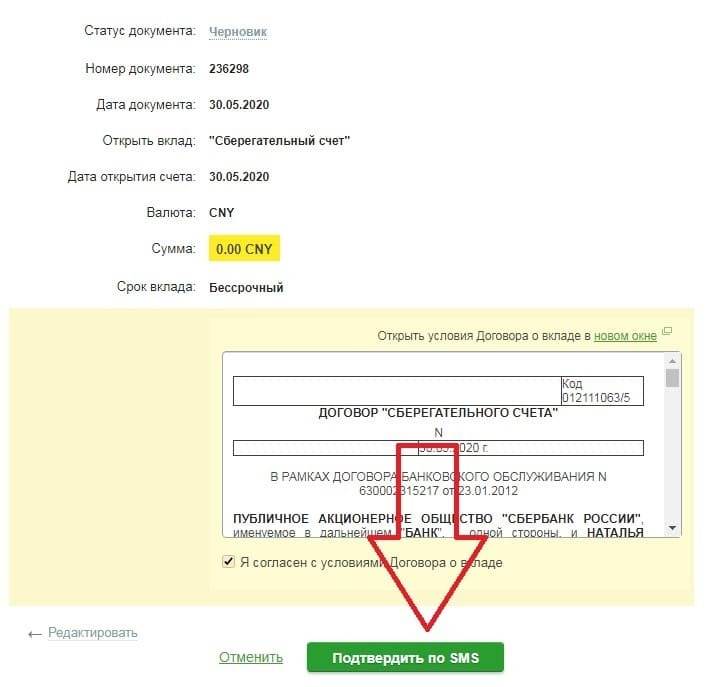

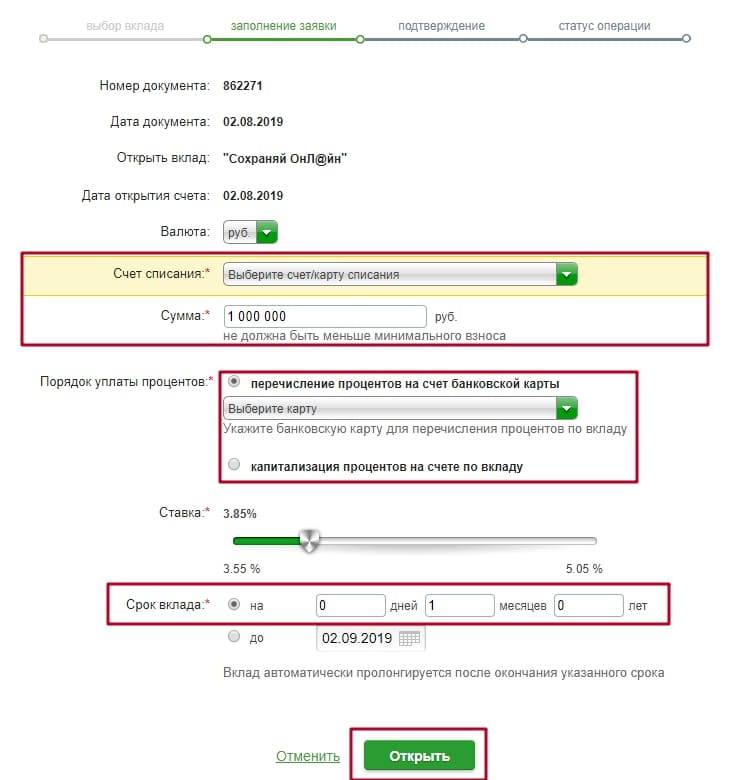

- После нажатия кнопки «оформить» система выведет условия использования вклада и предложит ввести исходные параметры.

- Указать счет списания суммы.

- Система предложит вкладчику подтвердить операцию и ознакомиться с договором о вкладе.

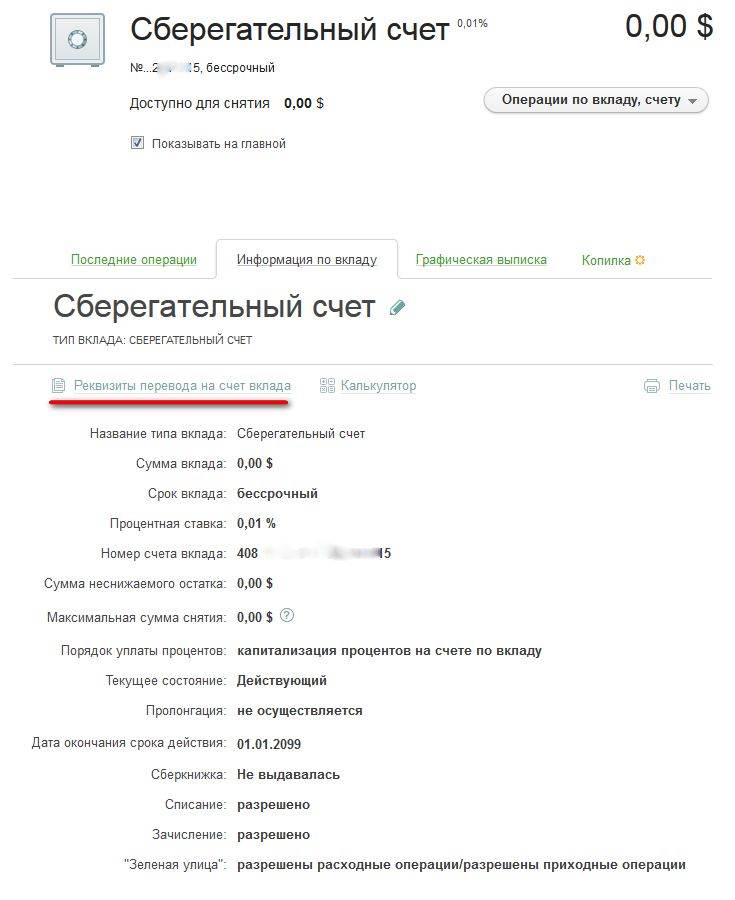

Важно! Все сберегательные счета и вклады открываются бесплатно, комиссии за обслуживание не удерживаются. После открытия в личном кабинете можно отслеживать, как работает счет и начисляются проценты

Через него разрешается осуществлять операции по пополнению и снятию, если таковые предусмотрены договором. Закрыть счет можно так же дистанционно, но, чтобы не потерять доход, важно сделать это не ранее установленной даты

После открытия в личном кабинете можно отслеживать, как работает счет и начисляются проценты. Через него разрешается осуществлять операции по пополнению и снятию, если таковые предусмотрены договором

Закрыть счет можно так же дистанционно, но, чтобы не потерять доход, важно сделать это не ранее установленной даты

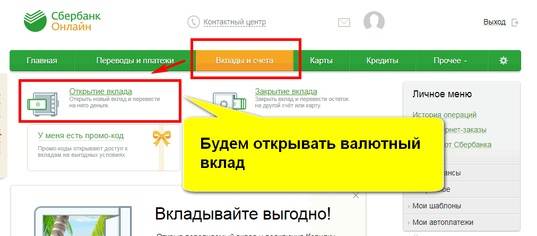

Открытие валютного счета

Что потребуется

- паспорт;

- если собираетесь открывать через Сбербанк Онл@йн – аккаунт и доступ в интернет;

- рублевый счет в Сбербанке.

Если вы – юридическое лицо, дополнительно понадобятся ЕГРП, свидетельство о гос. регистрации и учредительные документы.

Пошаговые действия

Как открыть в отделении

Все просто – обращаетесь с паспортом и остальными документами (если вы – предприниматель) в отделение, пишете заявление на открытие, подписываете бумаги, получаете свои реквизиты.

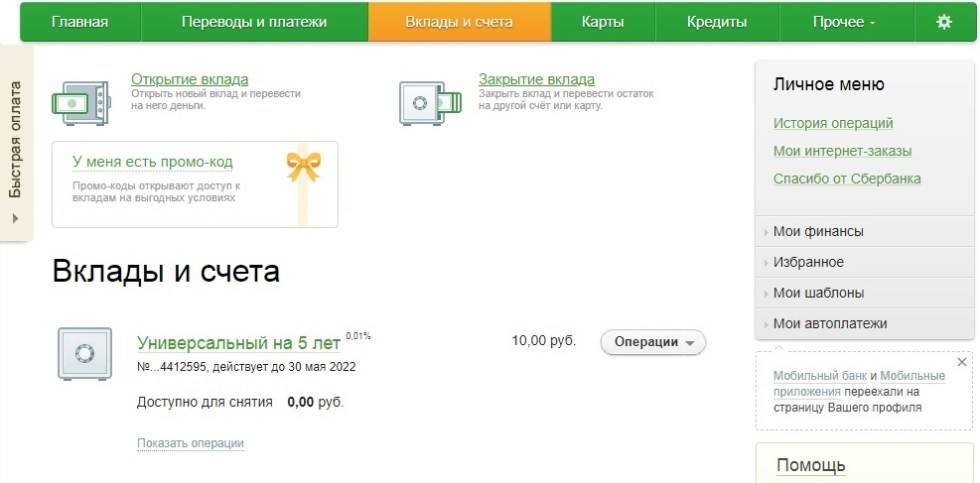

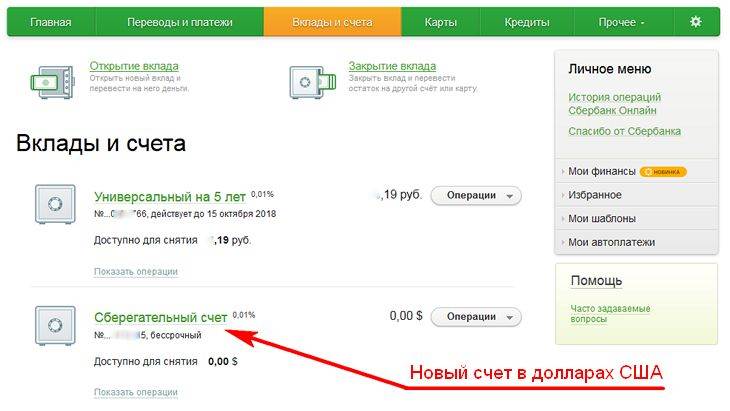

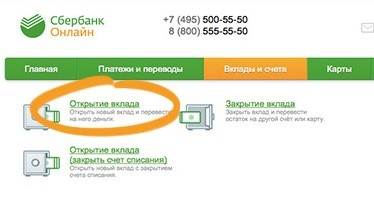

Как открыть долларовый счет в Сбербанке Онлайн

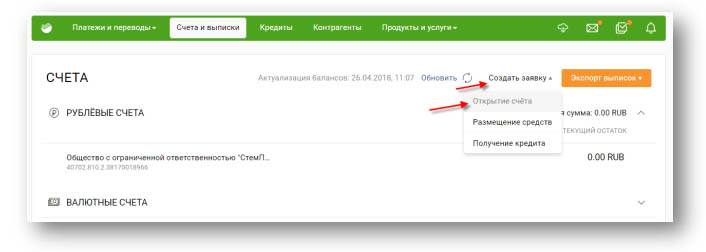

- Переходим на вкладку со счетами.

- Выбираем «Открыть».

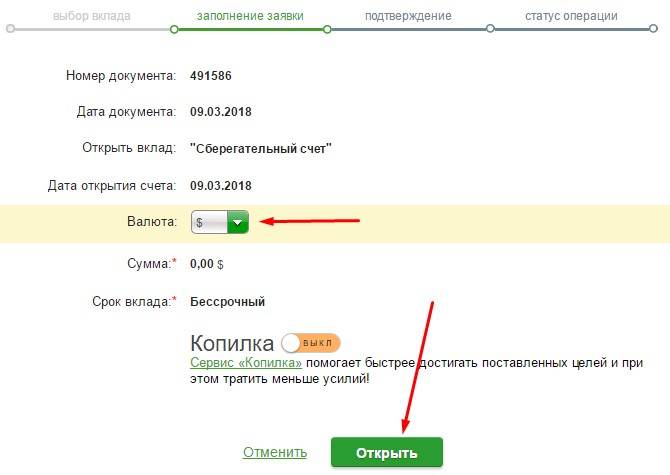

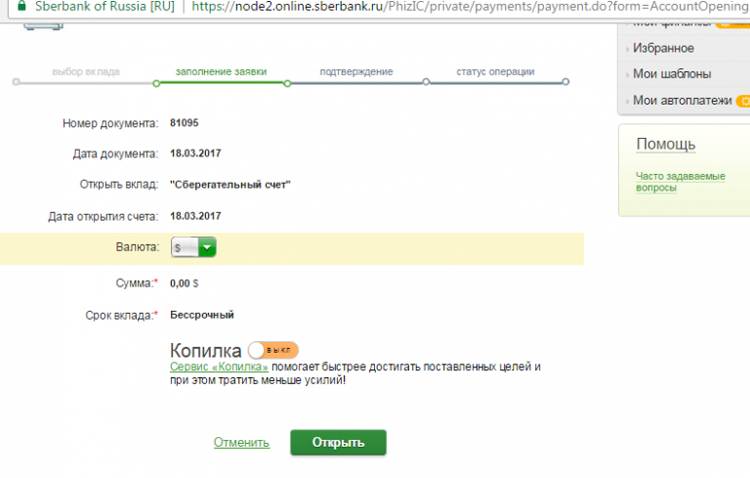

Выбираем нужный тариф, указываем валюту и другие параметры.

- Подтверждаем операцию одноразовым ключом из сообщения.

- Готово.

Единственная проблема, с которой вы можете столкнуться – это отсутствие обычного рублевого счета. По правилам банка, валютный банковский аккаунт можно создать только в том случае, если у клиента уже есть рублевый. Решается проблема просто: открываем счет в рублях, после чего открываем валютный.

Способы открыть валютный счет

Клиенты могут открыть счет в иностранной валюте по адресу:

- Сбербанк Онлайн;

- Офис банка;

- Банкомат;

- Мобильное приложение.

У каждого из этих методов есть свои преимущества и недостатки. Отправившись в отделение банка, физическому лицу придется потратить некоторое время, но он получит подробную консультацию специалиста и сможет решить, какой счет открыть – сберегательный в Сбербанке или другой вид депозита.

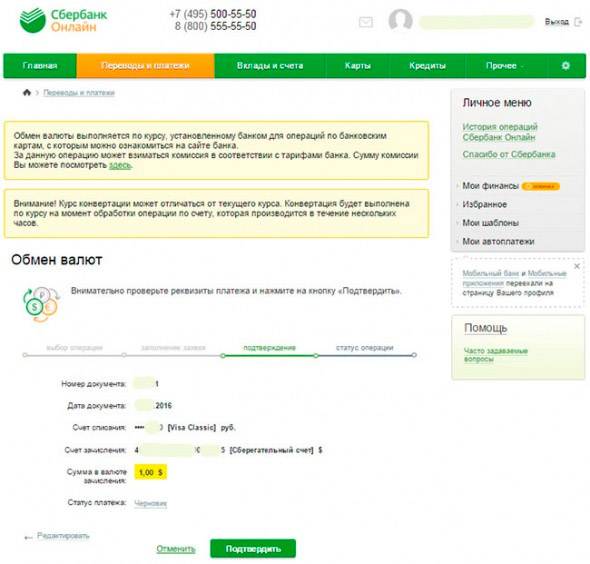

Независимо от выбранного способа открытия вклада, если клиент вносит средства в рублях, они конвертируются по курсу, установленному в банке на определенное время.

После выполнения всех необходимых действий человек получает данные, которые затем может передать отправителю денежного перевода. Время передачи обычно составляет от нескольких минут до нескольких часов. В редких случаях этот срок увеличивают до 5 дней.

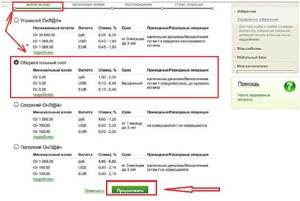

Через Сбербанк Онлайн

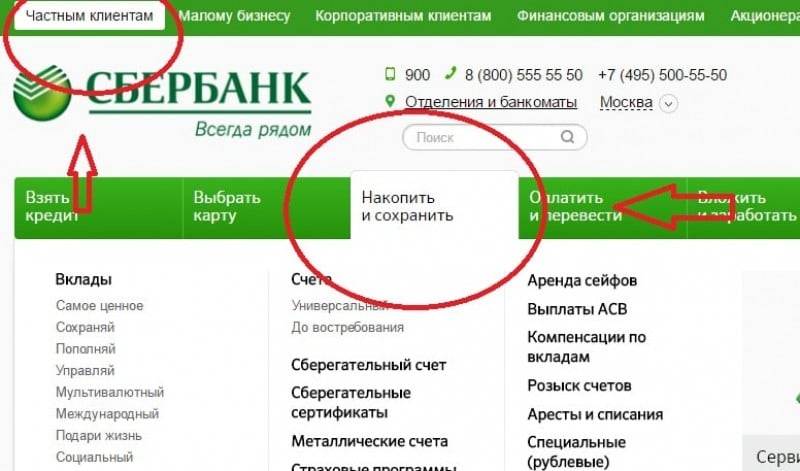

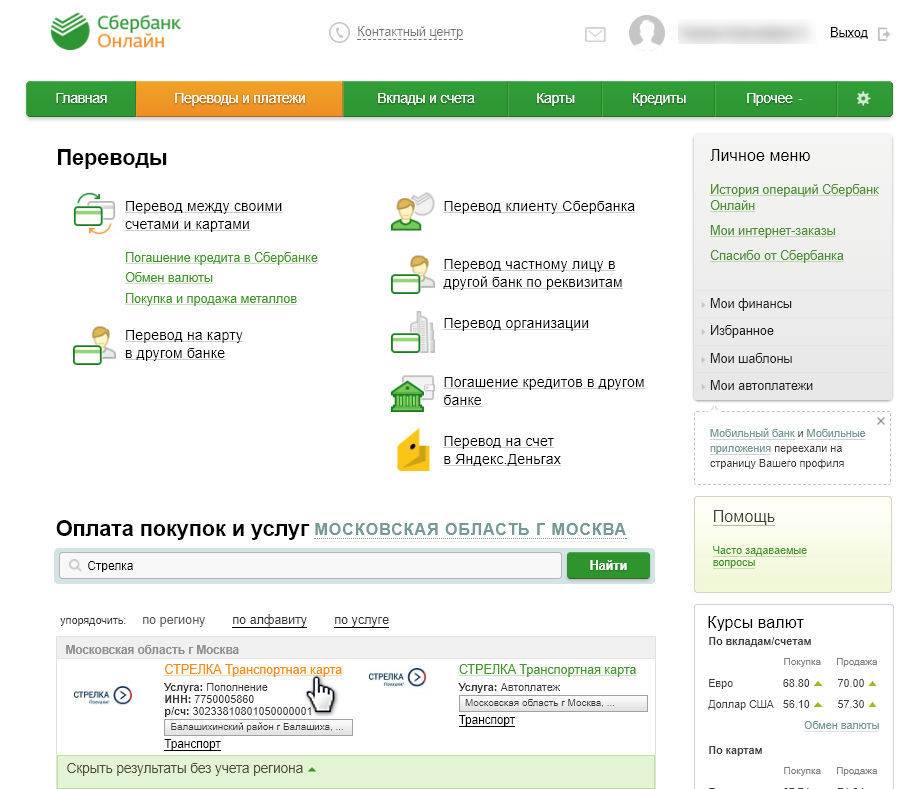

Чтобы открыть валютный счет в Сбербанк Онлайн, вам необходимо войти в личный кабинет на сайте банка:

Нажмите кнопку Сбербанк Онлайн в правом верхнем углу сайта;

Введите данные для входа;

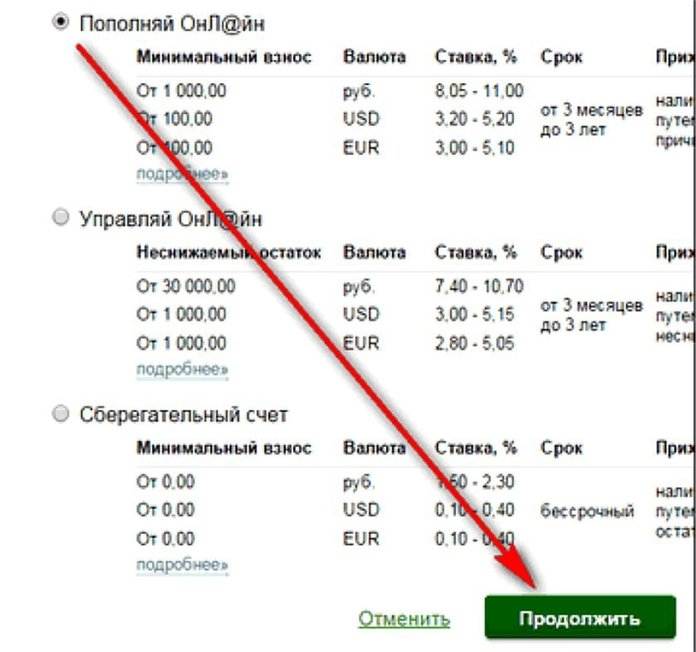

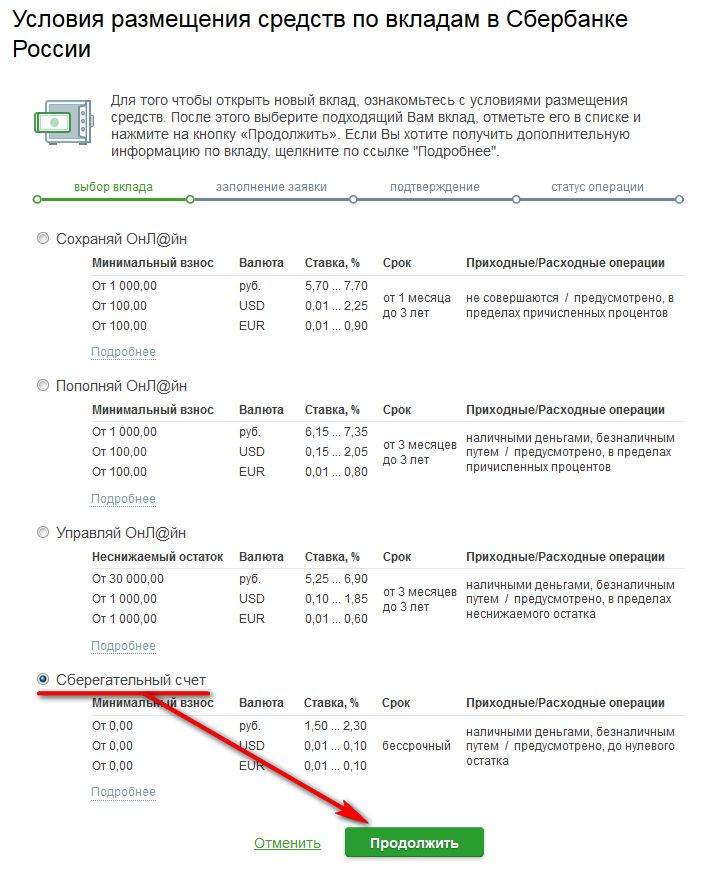

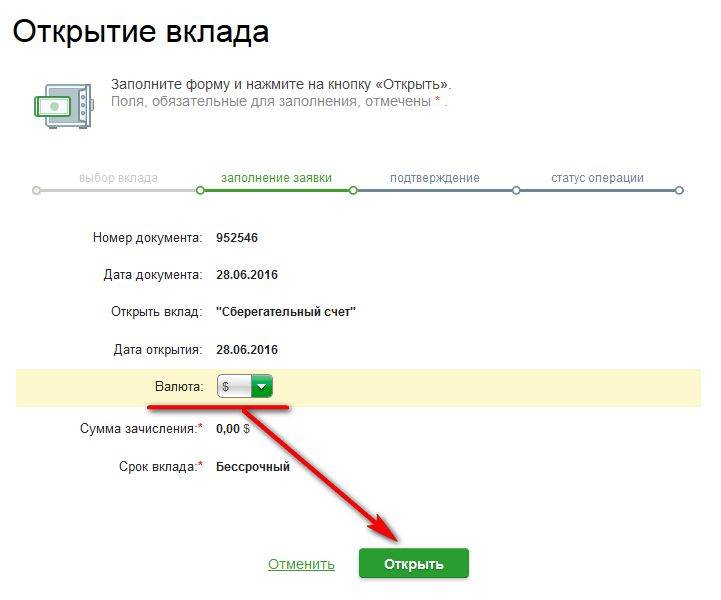

- Далее вы увидите раздел «Депозиты и счета»;

Нажмите на кнопку «Открытие депозита»;

Выберите лучший вариант для вас или сберегательный счет из представленных вкладов и нажмите «Продолжить»;

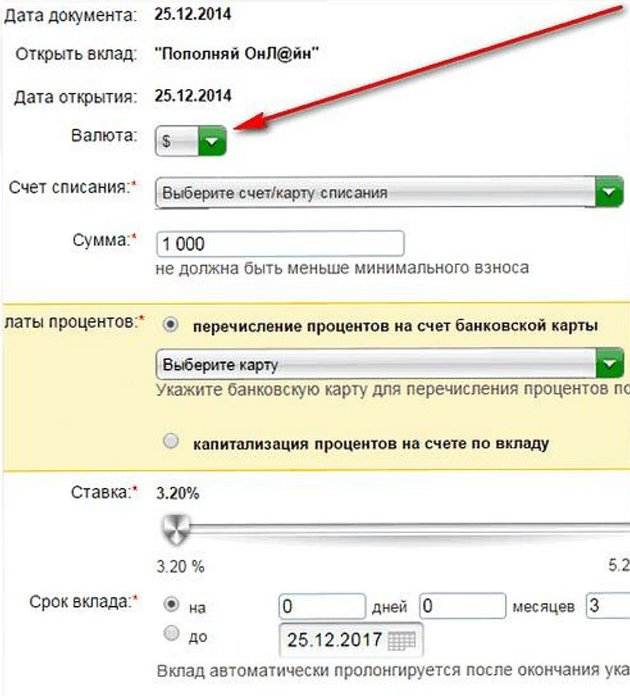

В появившемся окне выберите желаемую валюту, это может быть счет в долларах или евро;

- Нажмите «Открыть»;

- Вам нужно будет выбрать, с какой карты будет производиться депозит, средства будут переведены в той валюте, в которой вы открываете депозит, обмен происходит автоматически по текущему курсу;

- Затем вам нужно будет выбрать карту, чтобы на нее начислялись проценты. Дело в том, что проценты могут быть переведены на карту или капитализированы на самом депозите;

- Вам нужно будет выбрать срок депозита;

- Кроме того, система предлагает клиентам ознакомиться с условиями договора, его можно распечатать и сохранить;

- Ваши действия должны быть подтверждены кодом, который будет отправлен вам по SMS.

В отделении банка

Открыть валютный счет в Сбербанке можно в любом отделении с паспортом

Прежде чем сделать выбор в пользу того или иного варианта, важно изучить все условия и проконсультироваться с сотрудником банка. Клиент должен быть проинформирован обо всех плюсах и минусах каждого депозита

Затем физическое лицо должно внести минимальную сумму в валюте, предоставленной банком.

Наличие валютного депозита дает множество преимуществ, физическое лицо может принимать переводы и делать переводы в выбранной валюте, а также оплачивать различные услуги.

Сразу после открытия счета вы можете получить его реквизиты и затем передать их отправителю средств. Если вы хотите открыть счет в отделении банка, алгоритм действий будет следующим:

- В офис необходимо прийти с российским паспортом;

- Заявка заполняется и подписывается на сайте;

- Вам нужно будет внести деньги.

Если гражданин хочет иметь счет в иностранной валюте не только внутри страны, но и за рубежом, то необходимо открыть валютную карту, которая также позволяет совершать покупки в Интернете. Пластиковая карта при необходимости оформляется непосредственно в отделении банка.

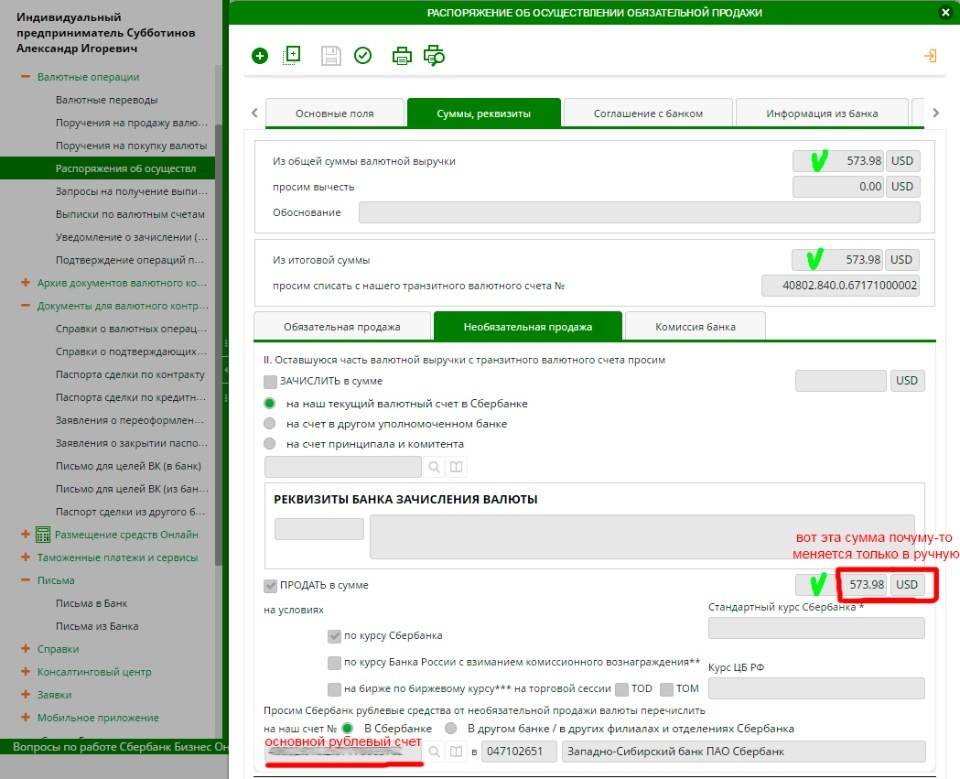

Тарифы по валютному счёту ООО и ИП в Сбербанке

Сбербанк открывает валютные счета в 60 различных валютах: от популярных доллара и евро до крон и йен. На большинство валютных счетов в Сбербанке действует единый тариф, но есть особое предложение по тарифу «ВЭД без границ». Рассмотрим их условия.

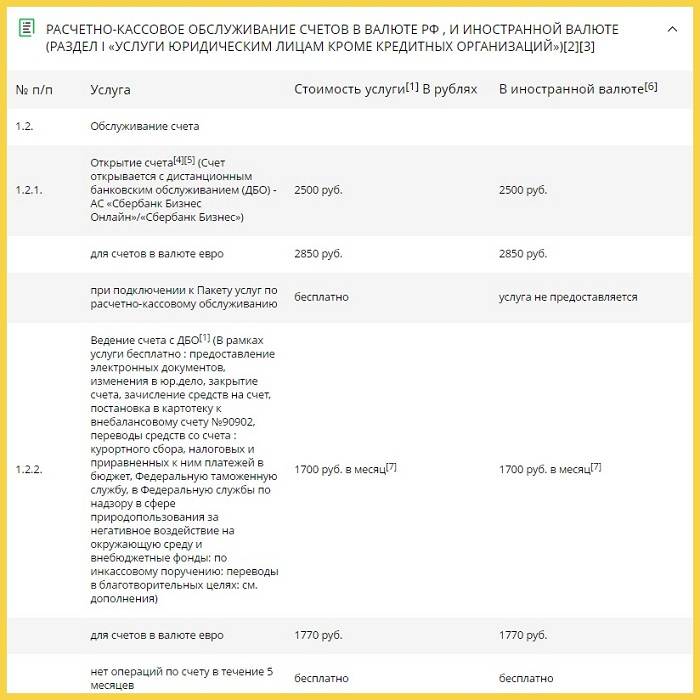

Базовый тариф РКО счетов в иностранной валюте

Стоимость открытия. Если у вас уже есть расчётный счёт в Сбербанке, вы можете бесплатно открыть к нему валютный счёт в рамках любого тарифа на расчётно-кассовое обслуживание. Открытие валютного счёта бесплатно, достаточно оплачивать сам тариф.

Валютный счёт для ИП и юридических лиц в Сбербанке можно открыть и без рублевого счёта. Но тогда за открытие счёта в валюте банк возьмет около 2 500 рублей в зависимости от вашего региона. А счёт в евро, швейцарских франках, японских йенах, шведских и датских кронах выйдет ещё дороже — 2 850 руб.

Ежемесячное обслуживание — 1 900 рублей в месяц. Если вы не будете пользоваться счётом 5 месяцев подряд, стоимость обслуживания снизится до 0 рублей.

Ведение счёта с дистанционным банковским обслуживанием — от 2 000 рублей в месяц. Стоимость зависит от валюты и среднехронологических остатков по счёту в месяц. Например, для валюты евро при остатках до 100 тыс. рублей ведение счёта обойдётся в 2 000 рублей. А при остатках свыше 100 млн — 0,15 % от суммы в месяц.

Комиссии за переводы в другой банк — 0,3 % от суммы перевода, о чём написано на сайте. Но в условиях тарифа прописаны дополнительные ограничения по сумме комисии: за валютный перевод вы отдадите минимум 15 долл. США, а максимум — 200 долл. США.

Перевод на счёт юрлица по бумажному документу — 0,3 % от суммы перевода. Максимальный размер комиссии тот же — 200 долл. США, а вот минимальный размер увеличен — 20 долл. США.

Приём и зачисление наличных — 1 % от суммы зачисления, но не меньше 2 долл. США. Если касса повреждена, но может принимать деньги, комиссия увеличится до 8 % от достоинства банкноты.

Проводить операции на валютном счете Сбербанка можно с 03:00 до 23:00 часов по местному времени каждый рабочий день. Срок зачисления денег на валютный счет — 1 час.

Специальный тариф для валютного счёта в Сбербанке — «ВЭД без границ»

В Сбербанке есть специальный тариф для открытия валютного счета юридических лиц и ИП «ВЭД без границ». За него нужно ежемесячно платить 3 990 рублей. Зато вам сразу бесплатно откроют рублёвый и валютный счет в евро, долларах или юанях. А ещё вам назначат персонального менеджера по ВЭД, который возьмёт на себя работу с документами и будет консультировать по вопросам внешнеэкономической деятельности.

К тому же снизят все комиссии, например, за валютный перевод нужно будет заплатить не 0,3 %, а всего 0,1 %, но минимум 15 долл. США и не более 200 долл. США.

Также в рамках тарифа доступны специальные курсы обмена валюты. Для всех новых клиентов 3 месяца рыночный курс увеличивается на 20 копеек. А для тех, кто за год накапливает операций на сумму 100 тыс. долл. США действует индивидуальный спецкурс.

Сбербанк, говорит, что этот тариф подойдёт новичкам в сфере ВЭД, тем, у кого есть внешнеторговые контракты, и тем, кто проводит небольшие или нерегулярные валютные платежи.

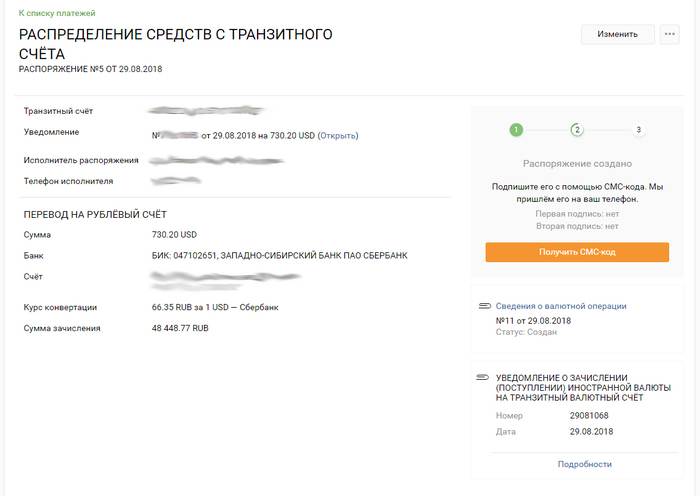

Вместе с валютным банк откроет транзитный счёт. Деньги на нём лежат, пока вы проходите валютный контроль. Если контроль пройден успешно, деньги падают на валютный счёт. Отказаться от транзитного счёта нельзя. Он нужен всем, кто работает с валютой и проходит валютный контроль.

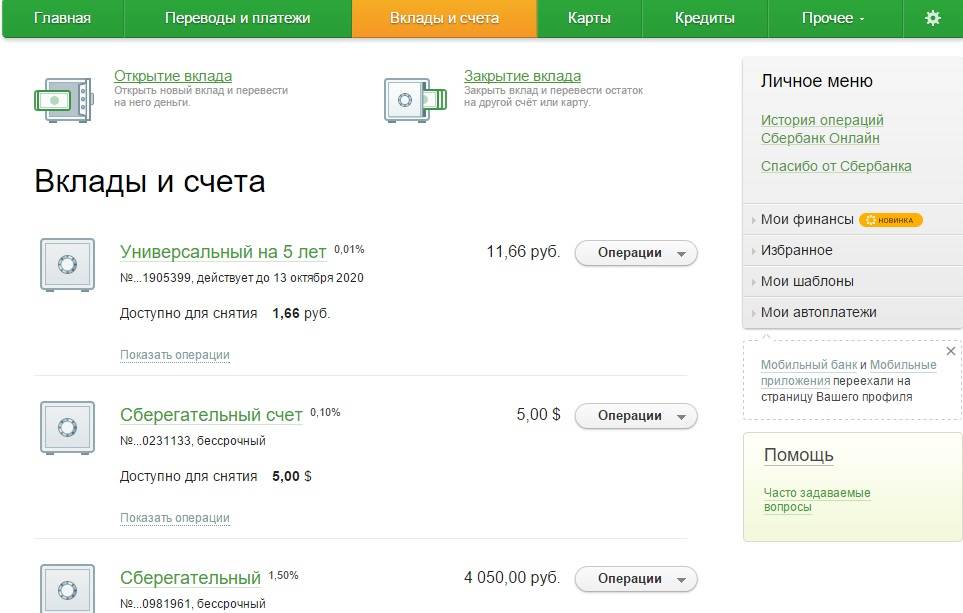

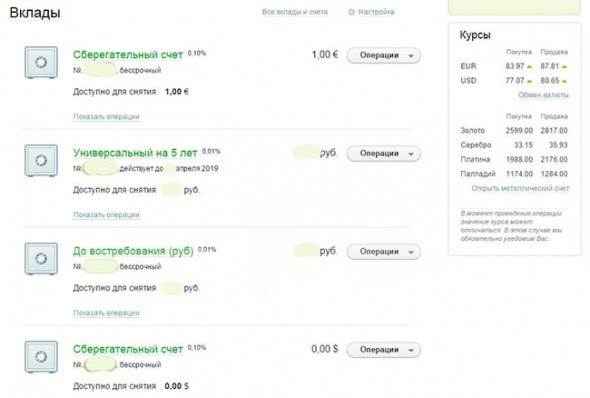

Что такое сберегательный и накопительный счета от Сбербанка

В перечне продуктов Сбера можно найти несколько видов сберегательных счетов, являющихся по сути вкладами, а также предложение об открытии текущего или по-другому «Накопительного счета».

По условиям использования последнего разрешается открыть только один универсальный счет с неопределенным периодом действия (бессрочный).

При этом клиент может регулярно вносить на счет дополнительные средства и снимать при необходимости нужную сумму без соблюдения правила «неснижаемого остатка». Проценты начисляются ежемесячно на минимальный остаток по ставке 3% годовых.

Такой вариант накопления и сохранения средств подойдет для физических лиц, которые хотят отложить сбережения на определенные цели, например, на первоначальный взнос для ипотеки, и в нужный момент снять деньги без потери процентов.

Для граждан, готовых сохранить и приумножит сбережения, Сбербанк предлагает линейки вкладов под различные условия.

Отличие накопительного счета от вклада

Есть несколько ключевых отличий, демонстрирующих преимущества и недостатки накопительного и сберегательного счетов:

- Накопительный счет в отличие от вклада не имеет срока действия.

- По вкладам ставка выше, нежели по накопительным счетам, причем разница может быть существенной.

- Открытие вклада сопряжено с соблюдением лимита вносимых на счет средств. Накопительные счета открываются с любой суммой.

- При открытии вклада ставка до истечения срока его действия не меняется. Накопительный счет может предусматривать изменение ставки с течением времени при условии предварительного уведомления клиента.

- Отдельные виды вкладов исключают возможность пополнения и снятия. Накопительный счет позволяет клиенту свободно распоряжаться средствами.

- Если клиент досрочно закрывает вклад, он лишается положенных процентов. Закрыть накопительный счет можно без потерь в любой момент.

Преимущества и недостатки сберегательных вкладов

Достоинствами вкладов можно считать следующие:

- возможность открыть не только рублевый, но и валютный счет;

- получение прибыли, что значит приумножение внесенных средств за счет начисления процентов и фиксированной ставки;

- вклад – хороший стимул для хранения личных сбережений, особенно если он долгосрочный и ограничивающий операции по снятию средств.

Из недостатков сберегательных счетов отметим:

- ограниченный срок действия, по истечению которого вклад нужно закрыть;

- необходимость уплаты налога на доход (с процентов), что, впрочем, актуально и для накопительных счетов;

- утрата дохода при досрочном закрытии вклада, что ограничивает клиента в возможности распоряжаться собственными накоплениями.

Как открыть

При открытии данного типа счета обязательное условие Сбербанка — это наличие рублевого депозита. Это условие регламентировано российским законодательством, и Сбербанк только реализует общепринятые правила игры, так как на территории Российской Федерации утверждена единая валюта для расчетов — российский рубль.

Открытие валютного счета в Сбербанке для физических лиц возможно осуществить, обратившись в любое его отделение, или пройдя эту процедуру онлайн на официальном сайте.

Изучаем условия

Для того чтобы принять твердое обоснованное решение открыть счет в иностранной валюте, необходимо быть максимально осведомленным об условиях обслуживания и необходимых документах. Всю актуальную информацию вы сможете найти на официальном сайте Сбербанка. Здесь же вы сможете в режиме реального времени открыть депозит и оформить валютную пластиковую карту.

Алгоритм действий:

- выбираем параметры валютного счета;

- даем возможность системе подобрать самый подходящий вариант.

Теперь можно обращаться в банк с целью открытия счета.

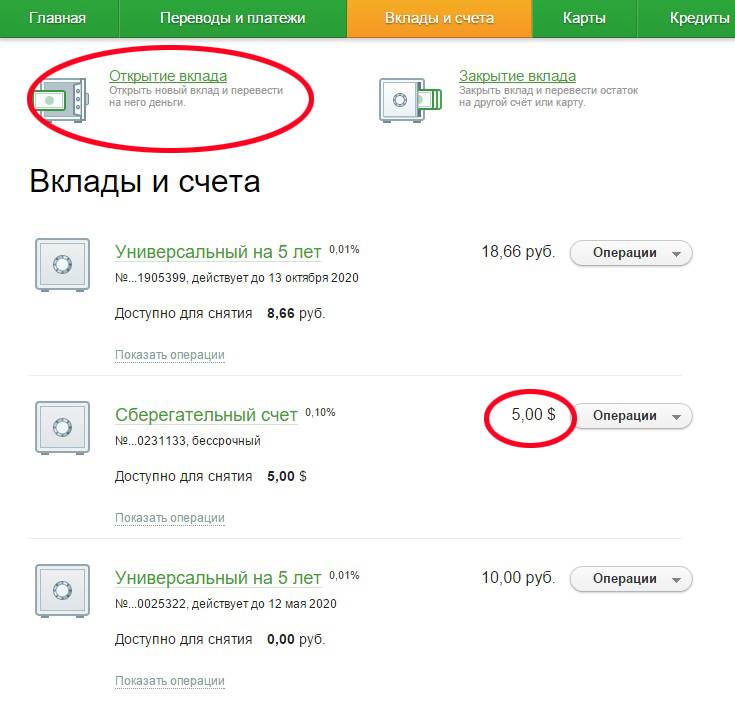

В отделении банка

Основное преимущество данного метода заключается в том, что уполномоченный менеджер ответит на ваши вопросы и подробно проинформирует, как открыть валютный счет в Сбербанке физическому лицу.

Соответственно, для того чтобы стать клиентом банка, вам понадобится:

- Обратиться в любое отделение банка. Не забудьте с собой взять удостоверение личности – паспорт.

- Заполнить заявление на открытие валютного счета. На сегодня наиболее оптимальным считается вклад «Универсальный».

- Через кассу банка пополнить счет на 10 руб. или 5 долларов США (либо эквивалент другой иностранной валюты).

- Подписать типовой договор, который вам распечатает сотрудник банка.

Открытие счета через интернет ресурс

Для регистрации с помощью удаленного доступа необходимо зайти на сайт Сбербанка

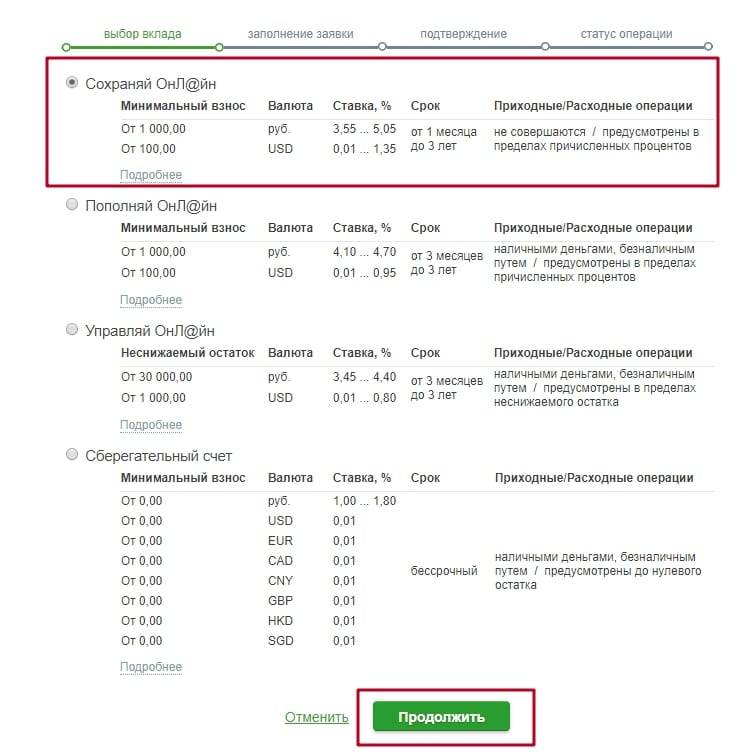

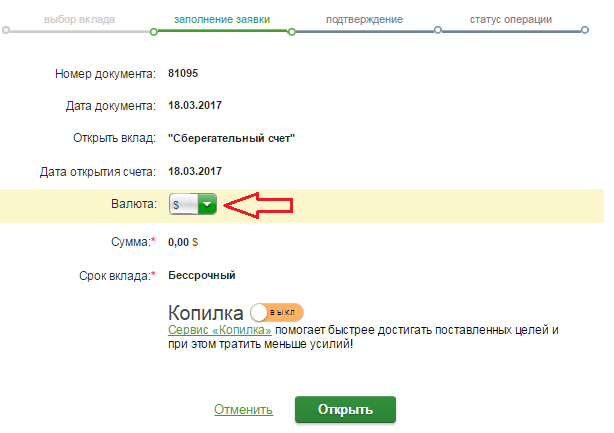

Выбираем вклад:

- В меню «Вклады и счета» становимся на ссылку «Открыть вклад» и щелкаем мышкой.

- Открываются «Условия размещения средств клиентов по вкладам в Сбербанке РФ», необходимо ознакомиться с данной информацией.

- Выбираем депозит и ставим напротив него галочку.

- Нажимаем «Продолжить», после чего загрузится форма заявки.

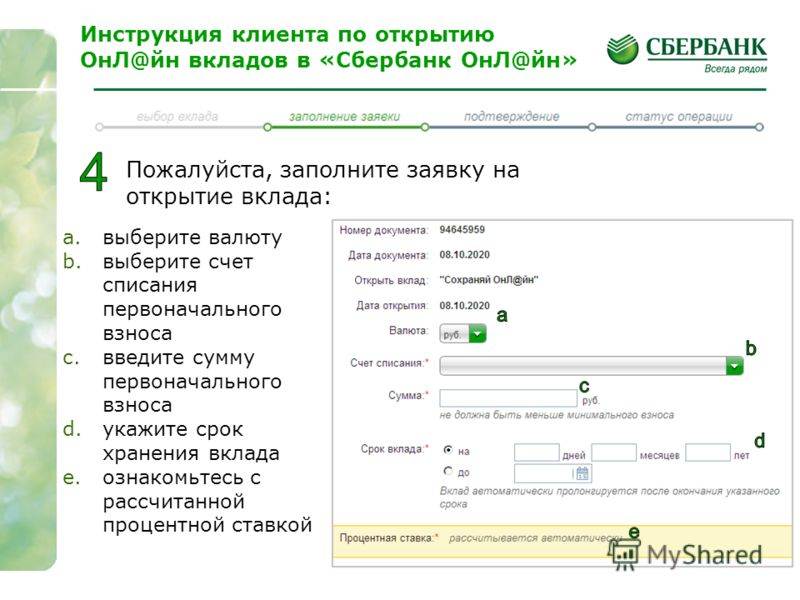

Создаем заявку

Согласно условиям банка, клиент имеет право открыть депозит как с первоначальным взносом, так и без него.

Если вклад открывается без первоначального взноса:

- все поля заполняются автоматически, необходимо только указать валюту;

- в поле «Валюта» из выпадающего списка выбираем валюту вклада.

Если вклад открывается с первоначальным взносом:

zayavka sozdat

- в поле «Валюта» из выпадающего списка выбираем валюту вклада;

- в поле «Неснижаемый остаток» проставляем минимальную сумму, которая всегда должна присутствовать на счете;

- в разделе «Счет списания» указываем счет или карту, с которого будут переведены деньги на вклад;

- в поле «Сумма зачисления» проставляем сумму;

- ячейка «Сумма списания» заполнится автоматически;

- заполняем раздел «Порядок уплаты процентов».

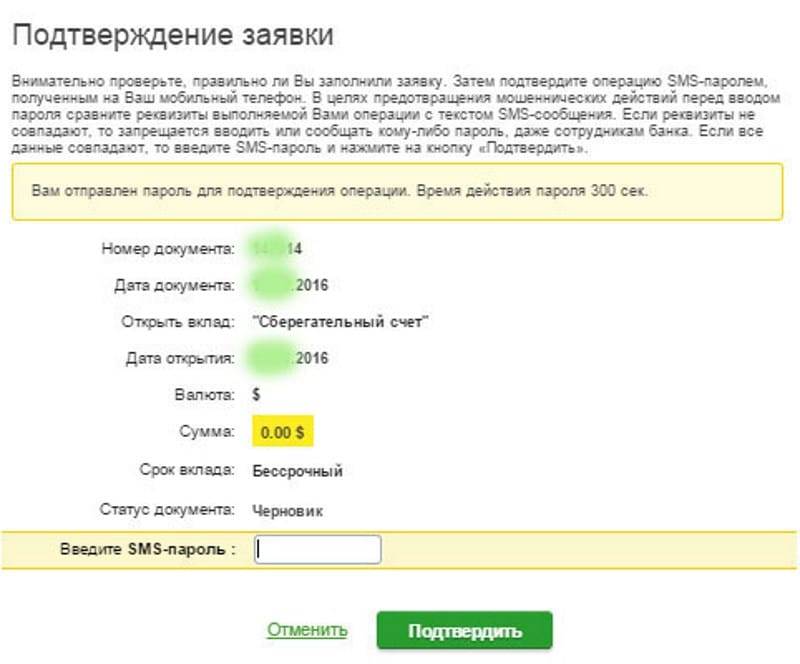

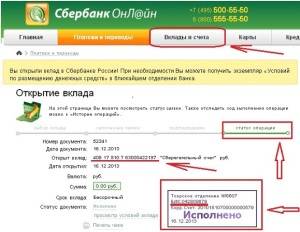

Подтверждение заявки

Остаются несколько шагов:

- сверяем правильность указанных данных;

- подтверждаем заявку;

- после этого на заявке появится отметка «Исполнено».

Возможности физических лиц, имеющих валютные счета

С вопросом «Как открыть валютный вклад в Сбербанк Онлайн или в отделении?» разобрались, пришло время рассказать про то, что с ним можно делать. А делать с ним можно то же, что и с «обычным», за исключением прямого совершения покупок и отмывания денег. Поясним:

- Прямое совершение покупок – это когда вы покупаете что-то у гражданина РФ, расплачиваясь за это валютой. Такие операции запрещены. Чтобы было понятнее: если вы расплачиваетесь картой с привязанным валютным счетом в магазине, Сбербанк конвертирует валюту по курсу и переводит деньги – это разрешено. Если вы в обход конвертации (способы существуют) расплачиваетесь в том же магазине – это преступление.

- Отмывание денег – это когда вы переводите куда-то деньги, полученные нечестным путем. Нередко их отмывают с помощью переводов валюты на заграничные счета, где процесс «отмывания» продолжается.

Последний пункт накладывает на переводы иностранных денег определенные ограничения:

- переводить доллары и другие иностранные дензнаки (если и вы, и получатель – граждане РФ) внутри страны нельзя;

- можно переводить 5000$ в день на счета физлиц – граждан РФ, если их счета находятся за пределами страны;

- при переводе в поле «Назначение платежа» нужно обязательно указывать цель и прикладывать к ней доказательства, если возможно, иначе операцию могут не одобрить.

Если вы нарушите это запреты/условия, вами заинтересуется и банк, и налоговая, и прокуратура. Скорее всего ваши счета заморозят, а вам придется убедительно доказывать, что деньги получены честным путем и никакого теневого бизнеса за этой транзакцией не стоит.

Как открыть валютный счет физическому лицу

Открытие валютного счета в Сбербанке происходит двумя способами. Это можно сделать непосредственно в одном из банковских отделений или с помощью интернет-банкинга.

В отделении Сбербанка

При личном визите в банк клиенту необходимо:

- Взять в собой удостоверение личности.

- Собственноручно написать заявление.

- Обладать минимальной суммой для пополнения счета – сегодня она начинается от 10 долларов и евро.

Если счет будет пополняться в рублевом эквиваленте, внесенные денежные средства будут автоматически конвертированы по курсу, который установил банк на этот день.

После этого владельцу будут выданы реквизиты, которые потребуются для дальнейших операций. Перевод средств обычно завершается в течение нескольких часов и иногда занимает буквально минуты. Максимальный период для прохождения транзакции – 5 дней.

Через Сбербанк Онлайн

Онлайн-банк позволяет открывать физ. лицам счета и депозиты в различных валютах. Это удобно для тех, кто хочет приумножить накопления за счет игры на изменении курса валюты или просто разместить средства в достаточно надежной валюте, снизив возможные риски, связанные с инфляцией, санкциями или другими негативными факторами.

Рассмотрим по шагам процедуру открытия счета в долларах и других валютах через онлайн-банк:

В мобильном приложении

Открывается список текущих депозитов.

Нажмите на стрелку выбираем требуемый вклад.

Для оформления валютного депозита или сберегательного счёта необходимо заполнить заявку, в которой надо указать валюту, сумму и срок вклада.

В завершении процесса указывается счёт списания и способ начисления дохода по вкладу: вывод на карту либо капитализация процентов.

После подтверждения заявки, депозит или сберегательный счёт считаются открытыми.

Открыть долларовый счет

Не существует принципиальной разницы, как открыть долларовый счет в Сбербанке, и тем, как сделать это в другой валюте. При личном обращении в банк специалист примет заявление, произведет все необходимые операции и выдаст заявителю реквизиты счета, с помощью которого можно будет осуществлять перечисления.

При использовании интернет-банкинга алгоритм предусматривает, что при открытии вклада без внесения первого платежа заполнение представленной формы происходит автоматически. Пользователю нужно только указать выбранную валюту – доллар США.

Если планируется одновременное пополнение баланса, потребуется указать некоторые данные. Клиент должен быть готов ответить на вопросы, касающиеся:

- названия валюты;

- суммы, ниже которой не должен опускаться неснижаемый остаток;

- номера счета, откуда будет осуществлен перевод;

- размера вклада;

- необходимости капитализации процентов;

- выбора ставки из предлагаемых вариантов;

- срока действия вклада.

Нужно будет обязательно указать дату, которая будет являться днем окончания заключаемого договора.

Открыть счет в евро

Чтобы клиент смог открыть счет в евро в Сбербанке, ему необходимо совершить аналогичные действия, что и при манипуляциях с американскими долларами. Открытие евро-счета возможно и при личном визите в банк, и через Сбербанк Онлайн. Алгоритм создания счета тот же самый. Единственное отличие – в окне выбора валюты потребуется нажать на кнопку евро.

Мультивалютный счет в Сбербанке

Отличительная особенность этого банковского продукта – возможность осуществления денежных операций одновременно с несколькими валютами. Фактически клиенту необходимо открыть только одну учетную запись. Соответственно, после этого у него появится возможность в рамках одного счета осуществлять операции с различными валютами, в числе которых:

- российские рубли;

- евро;

- доллары США.

Дополнительные счета не потребуются.

Порядок открытия счета физическими лицами

Открыть счет имеет право совершеннолетний гражданин государства, находящийся на территории РФ на законных основаниях. Для проведения операции в дистанционном режиме надо предварительно подключиться к онлайн-банку. Для этого надо выполнить следующие действия:

- Обратиться в любое отделение финансового учреждения и оформить договор на обслуживание.

- Получить любую банковскую карту, для использования системы подойдет даже моментального пластика.

- Получить идентификатор и пароль. Его можно создать самостоятельно на сайте при прохождении регистрации или запросить в банкомате.

При использовании валютного счета клиент обязан соблюдать требования российского законодательства (в т. ч. валютного). Обычно никаких проблем с проведением переводов внутри страны (особенно между собственными счетами) не возникает. Но если планируется получать на счет деньги от нерезидентов, то понадобится проходить валютный контроль. Для этого надо будет представить в банк полный комплект документов по операции.

Нюансы оформления валютных р/с для физлиц

Работа Сбербанка направлена, в первую очередь, на оказание банковских услуг с операциями в российской валюте. Однако законодательство не запрещает оформлять счета в валюте и производить финансовые операции. Большинство валютных программ рассчитаны на наиболее популярные денежные единицы стране ЕС и США (евро и доллары).

Предложения для иностранной валюты на текущий момент ограничены Универсальным счетом Сбербанка России, на котором под минимальный процент размещают денежные единицы иностранных государств. Получить доход от такого размещения невозможно, однако банк обеспечит гарантией сохранности суммы, благодаря страховой защите вкладов для участников АСВ на случай их банкротства или отзыва лицензии.

Собираясь открыть счёт для хранения вклада, стоит рассчитать возможную прибыль, используя удобный депозитный онлайн калькулятор, однако не менее важно для гарантированного получения процентного дохода соблюдать условия банка в отношении сроков хранения, снятия сумм и т.д. Не стоит оформлять срочные депозиты, если в скором времени предстоят крупные списания – банк не сохранит проценты, рассчитав доход по минимальной ставке «до востребования»

Виды валютных счетов в Сбербанке

Перед открытием счета важно определиться с целью его открытия. Например, счет в иностранной валюте станет отличным решением для тех граждан, которые часто получают банковские переводы в евро или долларах

Затем, в зависимости от назначения, выбирается тот или иной тип валютного счета:

- Текущий;

- Транзит;

- Накопительный и депозитный.

При анализе вкладов в Сбербанке всегда необходимо учитывать сумму, способ открытия вклада, срок, если это вклад.

Текущий и транзитный

Когда физическое лицо открывает счет в иностранной валюте, у него есть текущий счет, который используется для расчетов внутри страны. Утилизировать их очень просто. Для этого есть удобный сервис Сбербанк Онлайн, который позволяет отправлять деньги на другие счета в иностранной валюте.

Перед выводом средств вам необходимо будет идентифицировать конкретную транзакцию. Заказчику потребуется:

- Паспорт, удостоверяющий вашу личность;

- Заявка на вывод денег (оформляется на сайте);

- Документы, подтверждающие оплату;

- Паспорт текущей сделки (необходим только в отдельных случаях).

После подтверждения транзакции банк разблокирует средства, имеющиеся на транзитном счете, а затем переведет их на карту заявителя или основной счет в иностранной валюте. Затем деньги можно будет утилизировать в обычном режиме.

Накопительный счет и депозит

Сбербанк предлагает возможность людям открыть вклад на срок от 3 месяцев до 3 лет, чтобы не только сэкономить средства, но и приумножить их.

Рассмотрим ставки по депозитам:

- «Экономия» – от 0,35 до 2,0%;

- «Пополнение» – от 0,55 до 1,6%;

- «Гид» – от 0,30 до 1,5%.

Ставка определяется условиями депозита и его размером. Вклад «Сальва» предназначен только для разового пополнения, он не подразумевает снятие средств с депозита и их внесение после открытия счета. Опция «Управление» позволяет проводить любые операции с депозитом в течение всего срока действия.

В чем дополнительные возможности

Для того чтобы консолидировать свои накопления, необходимо их диверсифицировать в процентном соотношении (30% в рублях, 30% в долларах, 30% в евро и 10% в иенах или фунтах стерлингов). И если же одна валюта будет обесцениваться, то другая будет автоматически расти. Таковы правила валютного рынка.

Как правило, при открытии счета для физического лица в валюте он привязывается к основному — рублевому и открывается так называемый транзитный счет для валютных расчетов.

В случае необходимости, когда во время зарубежной поездки клиенту потребуется расплатиться, он сможет в виде средства платежа предоставить свою рублевую карту. Происходит это потому, что за счет дополнительного валютного счета и привязки его к основному рублевому банк автоматически конвертирует средства в валюту.

Также с помощью валютного счета вы сможете:

- получать валютные переводы от физических и юридических лиц из-за пределов страны и обналичивать данные суммы как на территории РФ, так и за рубежом;

- осуществлять валютные переводы за пределы страны в сумме не выше 75 000 долларов США в год (исключением по сумме является оплата за лечение и обучение, подтвержденная счетом-фактурой и контрактом);

- осуществлять валютные переводы внутри страны со своих счетов в иностранной валюте в других российских банках.